Nuove competenze

Educazione finanziaria, l’economia si fa inclusiva e non lascia indietro nessuno

Dalle famiglie che si indebitano ai migranti fino agli studenti e alle donne in difficoltà, gli enti del Terzo settore in prima linea nel proporre percorsi di alfabetizzazione finanziaria sostenibili e inclusivi. Tra rischio usura e nuove forme di cittadinanza, c'è anche spazio per riscoprire i valori dell'economia cooperativa e mutualistica

di Alessio Nisi

Serve alle persone in condizione di fragilità, sempre più esposte ai rischi del sovraindebitamento e alle trappole dell’usura, serve ai ragazzi e agli studenti in particolare, perché i temi del risparmio, degli investimenti e della finanza in ogni loro aspetto costituiranno una costante che li accompagnerà come cittadini e come lavoratori (e sono ancora troppo indietro in termini di alfabetizzazione finanziaria, vedi indagine Ocse-Pisa): pensiamo alla gestione del budget, all’indebitamento, alla protezione dai grandi imprevisti, alla pensione, al risparmio.

È utile alle donne, perché è strategico per ridurre il divario di genere, in chiave di indipendenza e scelte consapevoli. È utile ai migranti, perché non c’è vera integrazione se non si è padroni delle proprie scelte economiche.

Non solo, l’educazione finanziaria serve a tutti, perché consente di attivare progetti di vita in modo efficiente e di pianificare fasi di bisogno con anticipo.

Che dice la legge

Non solo parole. A puntellare il tema è stato l’Organizzazione per la cooperazione e lo sviluppo economico – Ocse, che nel 2005 ha definito l’educazione finanziaria come quel “processo attraverso il quale i consumatori, i risparmiatori e gli investitori finanziari migliorano la loro comprensione dei prodotti, dei concetti e dei finanziari e, attraverso informazioni, istruzioni e/o consigli oggettivi, sviluppano le competenze la fiducia per diventare più consapevoli dei rischi e delle opportunità finanziarie, per fare scelte informate, per sapere dove andare a chiedere aiuto e per intraprendere altre azioni efficaci per migliorare il loro benessere finanziario”.

In Italia abbiamo recepito l’indicazione l’indicazione dell’Ocse nelle Disposizioni generali concernenti l’educazione finanziaria, assicurativa e previdenziale (art. 24-bis L. 15/2017). Il legislatore ha, poi, individuato nel Comitato per la programmazione e il coordinamento delle attività di educazione finanziaria, il soggetto incaricato a dare concretezza a quanto contemplato nella definizione.

Il Comitato ha l’obiettivo di promuovere e coordinare iniziative utili a innalzare tra la popolazione la conoscenza e le competenze finanziarie, assicurative e previdenziali e migliorare per tutti la capacità di fare scelte coerenti con i propri obiettivi e le proprie condizioni.

Per questo ha elaborato una Strategia nazionale con un Programma nazionale: un piano operativo che delinea concretamente le principali iniziative attraverso le quali viene attuata la Strategia nazionale e Linee guida per i giovani e per gli adulti.

Tra gli altri progetti realizzati dal Comitato. il portale pubblico dell’educazione finanziaria, assicurativa e previdenziale Quello che conta e l’istituzione di Ottobreedufin, il mese dell’educazione finanziaria.

Con l’anno scolastico in corso poi è stato introdotto l’insegnamento dell’educazione finanziaria nel primo e nel secondo ciclo di istruzione, rientrando nelle ore di Educazione civica. Le principali esperienze di educazione finanziaria in Italia sono attivate dagli istituti di credito, e dal mercato finanziario, grazie a fondazioni e società. Al mercato si sono affiancate poi esperienze del Terzo settore.

Bankitalia tra i pionieri

Tra i pionieri in Italia dell’educazione finanziaria, Bankitalia nel 2007 ha siglato il primo protocollo con il ministero dell’Istruzione e dal 2008 propone programmi per le scuole offrendo, attraverso le proprie filiali, seminari formativi per i docenti delle scuole, dalle primarie alle secondarie di secondo grado, in collaborazione con gli uffici scolastici regionali.

È impegnata, anche, in programmi rivolti a specifici target di adulti, come gli immigrati, raggiunti nelle scuole pubbliche per adulti, gli adulti fragili, attraverso associazioni del Terzo settore, le donne in condizione di fragilità economica, gli anziani. In tutti i programmi è sempre previsto un modulo dedicato alla pianificazione finanziaria e al debito.

Sovraindebitamento e rischio usura

Tutti noi ogni giorno prendiamo decisioni economiche che non sempre sono consapevoli. Pianificare aiuta a verificare la sostenibilità delle spese che facciamo e a equilibrare le nostre entrate e uscite perché il rischio è di spendere più di quanto si guadagna e finire in quel 2% di famiglie italiane considerate vulnerabili perché non sono in grado di rimborsare in maniera regolare i propri debiti. Debiti spesso contratti per l’acquisto di casa o di beni di consumo.

Nel 2023, secondo i dati di Banca d’Italia, è aumentato molto il ricorso al credito al consumo che, in rapporto al reddito disponibile, ha raggiunto il 12,7% contro la media dell’area euro del 9%. I motivi per cui si rischia il sovraindebitamento sono tanti: errori di valutazione, eventi imprevisti e involontari, che determinano nuove uscite o minori entrate per la perdita del del lavoro, la cassa integrazione o malattie.

«L’usura è un tema carsico, che emerge solo in alcuni casi. La ragione? Le denunce sono pochissime. È invece un fenomeno molto esteso più di quello che pensiamo. È ampia la platea delle persone che sono indebitate e che hanno fame di soldi». Risorse che se non si riescono a trovare nel credito legale, rischiano di portare dritti «alla criminalità organizzata che sull’usura e sul riciclaggio del denaro può offrire denaro facile», spiega Luciano Gualzetti, presidente della Consulta nazionale antiusura San Giovanni Paolo II (ne fanno parte 35 tra fondazioni e associazioni).

Tra i compiti delle fondazioni anche la promozione dell’educazione finanziaria e la sensibilizzazione attraverso corsi, programmi, incontri e conferenze nelle scuole e nelle università. Consulenza e interventi in materia di sovrindebitamento.

In trappola

Maschi, sposati, con una casa in affitto, appartenenti al ceto medio, «con una forte propensione al debito» che intrappola in «una situazione di sovrindebitamento ingestibile‚ persone che fa un massiccio ricorso al credito al consumo per «spese irrazionali»: sono anche queste le persone che chiedono aiuto alle associazioni antiusura. Oltre naturalmente a quelli che, «hanno un reddito ragionevole, ma si indebitano perché accumulano debiti per motivi seri».

«Incontriamo», aggiunge Gualzetti, «persone che non consapevoli della situazione di debito in cui sono entrate e quindi c’è un tema di educazione finanziaria di base che è quella di una corretta informazione che porta ad una capacità di gestione degli strumenti finanziari, che sia un prestito, un mutuo o una carta di debito». Sottolinea ancora Gualzetti: «Avvertiamo in queste persone la necessità di inseguire uno status attraverso i beni materiali e accedere a prodotti che non sono così necessari, altre poi che non hanno contezza della gravità di non restituire un debito».

Educazione finanziaria per Gualzetti vuol dire non solo fare «corretta informazione dal punto di vista tecnico, ma anche educare anche dal punto di vista dei valori».

Cittadini consapevoli e responsabili

Le competenze finanziarie e sui temi di sostenibilità sono «fondamentali per la formazione di cittadini consapevoli e responsabili, in grado di affrontare le sfide del mondo contemporaneo» ha sottolineato Giovanna Zacchi, responsabile del servizio Esg strategy di Bper banca, in occasione della seconda edizione di “B-education: idee che valgono”, progetto di educazione finanziaria e sostenibilità dedicato agli studenti universitari ideato da Bper e sviluppato con la Fondazione per l’Educazione Finanziaria e al Risparmio – Feduf, Civicamente e Asvis.

Donne, indipendenza e divario di genere

Oltre al fronte studenti, sempre Bper banca è attiva anche in diversi progetti di educazione finanziaria dedicati alle donne. Uno di questi è stato Oltre il rosa, 10 incontri online (l’ultimo è a fine marzo) per contrastare la violenza economica e migliorare le competenze finanziarie, con particolare attenzione al mondo femminile. Intervistata da VITA, l’economista Azzurra Rinaldi, partner dell’iniziativa, aveva sottolineato che «il 42% delle donne non ha un conto corrente individuale, il 22% è in una condizione di dipendenza economica».

Strumenti pratici per migliorare le competenze finanziarie. «Lavora una donna su due» aveva continuato la founder di Equonomics, «le donne sperimentano spesso la violenza economica, lo sappiamo anche dai centri antiviolenza. Ne sono spesso vittime inconsapevoli, a volte non la sanno nemmeno riconoscere, perché alcuni comportamenti della violenza economica sono totalmente normalizzati. Ad esempio, il partner che controlla lo scontrino per vedere quanto hai pagato per la spesa quotidiana, quello che ti obbliga a chiedere ogni giorno cinque euro per il pane e il latte sono comportamenti di violenza economica, ma ormai sono normalizzati».

Rinaldi aveva rimarcato l’importanza di proporre «strumenti pratici per migliorare le competenze finanziarie», della necessità di un «linguaggio semplice», «di arrivare a tutte le donne» e di quanto parlare di denaro nelle scuole «aiuterebbe le bambine a entrare da piccolissime in contatto con l’idea dei soldi».

A scuola un’altra economia è possibile

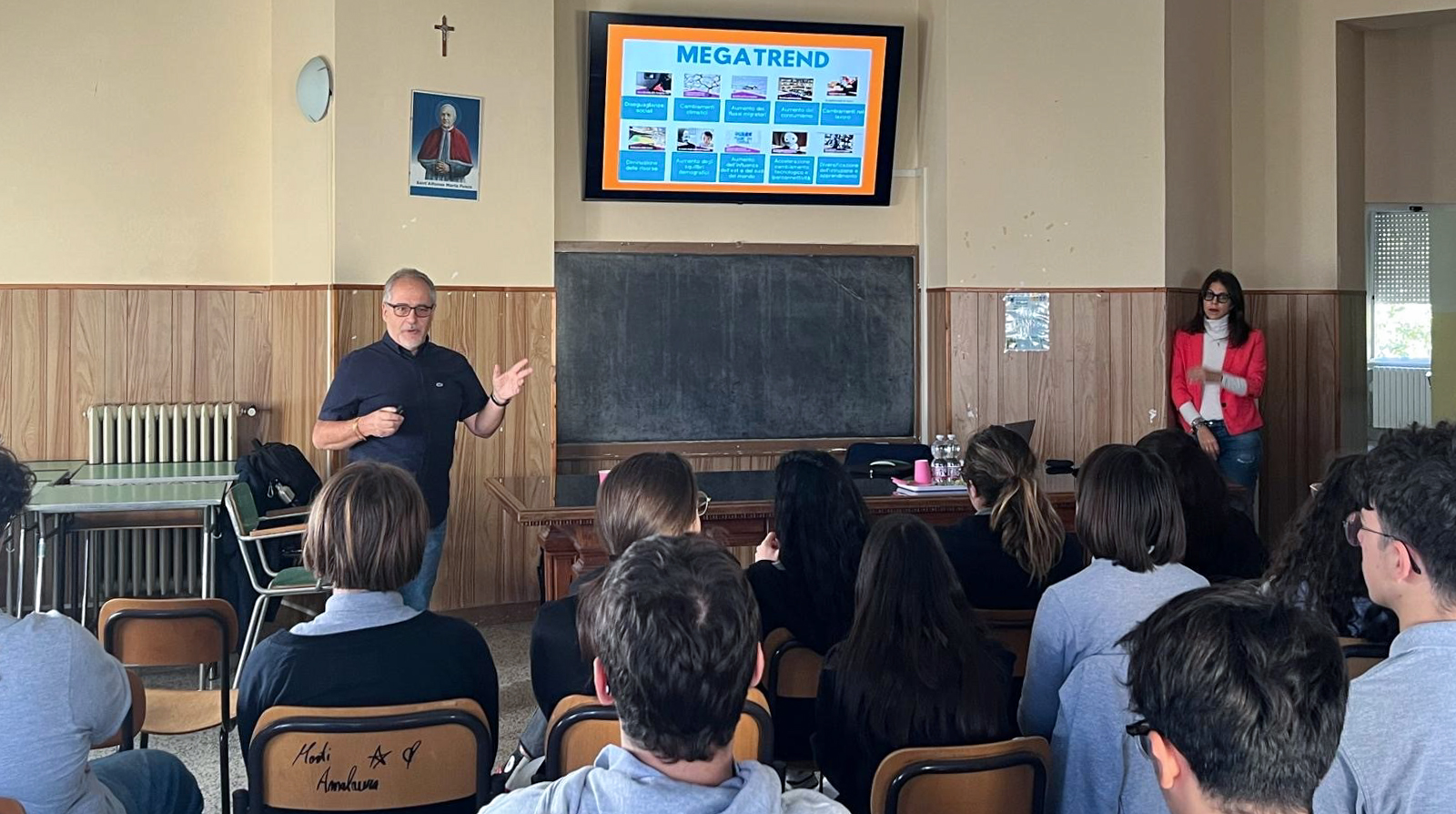

Sei moduli (economia civile, budget e risparmio personale, banche di comunità, economia circolare, monetica e mezzi di pagamento, truffe), 7mila ragazzi raggiunti in due anni di progetto e un percorso di educazione finanziaria che va oltre i fondamenti e porta sui banchi delle scuole secondarie di secondo grado una domanda: un’altra economia è possibile? E un orizzonte, quello dell’economia cooperativa e mutualistica.

È un po’ la sintesi di Finanza Epica!, percorso di educazione finanziaria cooperativa e mutualistica ideato dalla Fondazione Tertio Millennio. ente del Terzo settore del Credito cooperativo.

«La scarsa alfabetizzazione finanziaria della popolazione», spiega il presidente Alessandro Azzi, storico leader di Federcasse e ora capo anche della Federazione lombarda Bcc, rischia di comportare condotte personali, familiari ed imprenditoriali che possono mettere a rischio la costruzione di quel “benessere integrale” della comunità che, sin dalla propria nascita a fine Ottocento, il Credito Cooperativo persegue. Da qui la centralità assoluta del tema dell’educazione finanziaria».

«Come fondazione», spiega il direttore Marco Reggio, «non ci andiamo a proporre direttamente alle scuole, ma sono le bcc che aderiscono alla fondazione e vivono il territorio a costruire un percorso con Tertio Millennio».

La difficoltà più grande di insegnare l’educazione finanziaria agli studenti? «Il livello di apprendimento, ma anche suscitare interesse. I ragazzi purtroppo hanno una soglia di interesse bassissima».

Migranti e cittadinanza economica

Tra i formatori sui temi dell’educazione finanziaria per la Fondazione Tertio Millennio per il progetto “Finanza epica!” c’è Marco Marcocci, 61 anni, anche presidente dell’organizzazione di volontariato Migranti e banche. L’educazione finanziaria per chi ha lasciato il proprio paese di origine è soprattutto uno strumento di integrazione e di legalità.

Marcocci, si occupa del tema da 20 anni, e ha appena chiuso la terza edizione di un corso di educazione finanziaria, organizzato in collaborazione con il Centro Astalli: 20 ore in 10 lezioni, 15 partecipanti di 8 etnie diverse.

«Abbiamo lavorato soprattutto sul tema del risparmio e sulla realizzazione del budget familiare, con approfondimenti sull’economia circolare, sulla sostenibilità e sulle rimesse di denaro. I barconi si fermano anche così».

Per Marcocci «l’educazione finanziaria serve per essere dei cittadini consapevoli, sostenibili e indipendenti. E per gestire al meglio i propri denari, tanti o pochi che siano».

In sintesi, «vuol dire saper gestire al meglio i propri flussi di cassa domestici». Strumenti non sempre presenti, soprattutto in quel ventaglio di persone vulnerabili, «tra cui rientrano le donne, gli anziani. E i migranti».

Verso l’integrazione. Per questi ultimi in particolare, l’educazione finanziaria è un percorso di consapevolezza e appropriazione di strumenti tecnici, che consente di acquisire la cosiddetta «cittadinanza economica, tassello in quel complesso mosaico che è l’integrazione nel paese ospitante». Nel concreto vuol dire essere in grado di capire e dire no «al sommerso», significa «aprire un conto corrente di una banca e inviare le rimesse di denaro ai familiari che sono rimasti nel paese di origine, tramite i canali ufficiali e non tramite i cosiddetti banchieri di strada».

Ma cosa vuol dire insegnare educazione finanziaria ai migranti? Vuol dire tenere conto del paese di provenienza e del paese ospitante e far sì che quello che si acquisisce nel paese ospitante venga trasmesso anche ai familiari rimasti nel paese di origine». Una sorta di effetto contaminazione in cui è determinante «comprendere gli usi e costumi di paesi e i meccanismi finanziari che li regolano».

Ma vuol dire anche e soprattutto «considerare il progetto migratorio di una persona». Un migrante di seconda generazione, spiega Marcocci, «probabilmente è già integrato nel tessuto sociale, sara più interessato a comprare una casa o ad avere un prestito per comprare la macchina: quindi il lavoro che si andrà a fare è sui prodotti bancari più evoluti». Se un migrante è intenzionato a fare ritorno al proprio paese di origine per aprire un’ attività, dovrò lavorare soprattutto su prodotti di accumulo di risparmio e sul come si razionalizza al meglio la gestione di quel reddito che sta percependo in Italia».

Nei prossimi giorni racconteremo alcune esperienze educative in atto.

In apertura Marco Marcocci all’Istituto Profagri Battipaglia con Bcc Campania centro per il progetto Finanza Epica!, nel testo Marco Reggio all’Istituto San Giovanni Battista di San Benedetto del Tronto. Credits Federcasse Bcc

Vuoi accedere all'archivio di VITA?

Con un abbonamento annuale potrai sfogliare più di 50 numeri del nostro magazine, da gennaio 2020 ad oggi: ogni numero una storia sempre attuale. Oltre a tutti i contenuti extra come le newsletter tematiche, i podcast, le infografiche e gli approfondimenti.