Non profit

Circolare Ministero delle Finanze n. 165 del 07.09.00 Riforma della disciplina fiscale relativa alle attività di intrattenimento e di spettacolo.

di Redazione

Circolare Ministero delle Finanze n.165 del 07.09.00

Riforma della disciplina fiscale relativa alle attività di intrattenimento e di spettacolo.

INDICE

PREMESSA

1. IMPOSTA SUGLI INTRATTENIMENTI

1.1 Presupposto oggettivo

1.1.1 Esecuzioni musicali e intrattenimenti danzanti

1.1.2 Utilizzazione di apparecchiature e strumenti da divertimento o intrattenimento

1.1.3 Ingresso nelle sale da gioco e nei luoghi adibiti all’esercizio di scommesse ed esercizio del gioco nelle case da gioco

1.1.4 Intrattenimenti diversi da quelli indicati in tariffa

1.1.5 Attivita’indicate in tariffa svolte nel contesto sportivo

1.2 Presupposto soggettivo

1.3 Base imponibile

1.3.1 Principi generali

1.3.2 Intrattenimenti organizzati da enti, societa’ o associazioni, a favore dei soci

1.3.3 Case da gioco

1.3.4 Manifestazioni di beneficenza

1.3.5 Determinazione forfettaria della base imponibile

1.3.6 Apparecchi da divertimento e intrattenimento

1.3.7 Intrattenimenti organizzati congiuntamente ad altri non soggetti all’imposta sugli intrattenimenti

Aliquote

2 ADEMPIMENTI PER LE ATTIVITA’ SOGGETTE AD IMPOSTA SUGLI INTRATTENIMENTI

2.1 Norme di riferimento

2.2 Dichiarazione di effettuazione di attivita

2.3 Installazione del misuratore fiscale o della biglietteria automatizzata e comunicazioni dei dati identificativi degli intermediari

2.4 Disciplina dei titoli di accesso gratuiti

2.5 Registrazione e certificazione dei corrispettivi

2.6 Adempimenti enti, societa’ o associazioni

2.7 Attivita’ occasionali da intrattenimento

2.8 Soggetti con ricavi non superiori a cinquanta milioni di lire

2.9 Adempimenti delle case da gioco

2.10 Versamento dell’imposta

3 REGIME SPECIALE IVA PER IL SETTORE DEGLI INTRATTENIMENTI E DEI GIOCHI

3.1 Il nuovo testo dell’art. 74, sesto comma, del DPR n. 633 del 1972

3.2 Forfettizzazione della detrazione

3.3 Adempimenti

3.4 Applicabilita’ del regime speciale IVA alle associazioni sportive dilettantistiche, pro-loco e associazioni senza fine di lucro di cui alla legge del 16 dicembre 1991, n. 398

4 IVA NEL SETTORE SPETTACOLO

4.1 Il regime IVA per le attivita’ di spettacolo

4.2 Le attivita’ di spettacolo

4.3 Aliquote

4.4 Regime agevolativo per lo spettacolo viaggiante e per i contribuenti minori

4.5 Attivita’ di spettacolo svolta in modo saltuario ed occasionale

4.6 Disciplina ai fini IVA degli ingressi gratuiti

5 TITOLI DI ACCESSO

5.1 Certificazione

5.2 Emissione ed annullamento

5.3 Mancato funzionamento delle apparecchiature fiscali

6 CREDITO DI IMPOSTA

7 SANZIONI

PREMESSA

Il decreto legislativo 26 febbraio 1999, n. 60, ha dato attuazione alla

delega contenuta nella legge 3 agosto 1998, n. 288, abolendo l’imposta sugli

spettacoli e istituendo l’imposta sugli intrattenimenti limitatamente ad

alcune attivita’.

Il legislatore ha voluto distinguere le attivita’ che presentano

prevalente l’aspetto ludico e di puro divertimento da quelle che assumono

anche una connotazione culturale, assoggettando le prime all’imposta sugli

intrattenimenti e al regime speciale IVA, le seconde solo all’IVA, secondo i

criteri ordinari.

Per intrattenimento, normalmente, s’intende cio’ che e’ cagione di

divertimento, insito, quindi, nel concetto e’ il partecipare.

Lo spettacolo, invece, e’ caratterizzato dal concetto di

rappresentazione, percio’ riguarda l’aspetto statico del fenomeno, di presenza

ad un fatto o ad un avvenimento.

In sintesi, si puo’ affermare che, mentre, in generale,

l’intrattenimento implica la partecipazione attiva all’evento, lo spettacolo

comporta prevalentemente una partecipazione passiva, lo spettatore assiste al

fenomeno, guarda l’evento cosi’ come gli e’ rappresentato.

Le attivita’ di intrattenimento soggette alla relativa imposta rientrano

nel campo di applicazione del regime speciale IVA di cui all’articolo 74,

sesto comma, del DPR 26 ottobre 1972, n. 633, salvo opzione per il regime

ordinario.

Le attivita’ spettacolistiche sono soggette all’IVA secondo i criteri

ordinari, sebbene con una disciplina peculiare per quanto riguarda il momento

impositivo, le modalita’ di certificazione, l’accertamento ed alcune

specifiche agevolazioni.

La scelta tecnica normativa operata dal legislatore e’ stata quella di

intervenire direttamente sul DPR 26 ottobre 1972, n. 640, nonche’, per quanto

riguarda l’imposta sul valore aggiunto, sul DPR n. 633 del 1972.

Modifiche al DPR n. 640 del 1972 sono state apportate, altresi’, dal

decreto legislativo 30 marzo 2000, n. 99, concernente “Disposizioni

integrative e correttive dei decreti legislativi 18 dicembre 1997, nn. 471,

472 e 473, in materia di sanzioni amministrative tributarie”, al fine di

adeguare alla riforma dell’imposta sugli spettacoli il sistema sanzionatorio

in materia.

A seguito dei predetti interventi normativi, pertanto, il DPR n. 640 del

1972 ha subito le seguenti modifiche:

– sono stati sostituiti gli articoli 1, 2, 3, 4, 5, 6, 14, 15, 19, 26, 32, 33

e 40;

– sono stati aggiunti gli articoli 6-bis e 14-bis;

– sono stati modificati gli articolo 17, 18 e 20;

– sono stati abrogati gli articoli 7, 8, 9, 10, 11, 12, 13, 21, 23, 24 e 25;

– e’ stata sostituita la tariffa allegata al decreto.

Gli adempimenti in materia di imposta sugli intrattenimenti e di imposta

sul valore aggiunto per le attivita’ spettacolistiche sono stati disciplinati

dal regolamento emanato con DPR 30 dicembre 1999, n. 544.

Quest’ultimo provvedimento disciplina anche le modalita’ di pagamento

dell’imposta sugli intrattenimenti.

A tale proposito si segnala la profonda novita’ recata dal nuovo assetto

normativo che uniforma l’imposta sugli intrattenimenti agli altri tributi,

prevedendo che la stessa sia liquidata e versata ai sensi dell’articolo 17 del

decreto legislativo 9 luglio 1997, n. 241.

Il DPR n. 633 del 1972 ha subito le seguenti modifiche:

– e’ stato sostituito il sesto comma dell’articolo 74;

– e’ stato inserito l’articolo 74-quater;

– e’ stato sostituito il numero 123) della tabella A, parte terza;

– e’ stata aggiunta la tabella C;

– e’ stato aggiunto un ulteriore comma all’articolo 3;

– sono state apportate alcune modifiche all’articolo 36, quarto comma.

Con riguardo all’articolo 36, quarto comma, del DPR n. 633 del 1972, si

fa presente che il testo aggiornato prevede l’obbligo dell’applicazione

separata dell’imposta, oltre che per le attivita’ di intrattenimento di cui

all’articolo 74, sesto comma, anche per le attivita’ indicate all’articolo

74-quater, comma 5, dello stesso decreto (attivita’ di spettacolo viaggiante e

attivita’ spettacolistiche esercitate dai contribuenti minori).

Agli esercenti sale cinematografiche e’ stato, infine, riconosciuto un

credito d’imposta in sostituzione degli abbuoni previsti ai fini del

versamento dell’imposta sugli spettacoli.

1 IMPOSTA SUGLI INTRATTENIMENTI

1.1 Presupposto oggettivo

L’articolo 1 del DPR n. 640 del 1972, sostituito dall’articolo 1 del

decreto legislativo 26 febbraio 1999, n. 60, prevede quale presupposto

oggettivo ai fini dell’applicazione dell’imposta sugli intrattenimenti le

attivita’ indicate nella tariffa allegata al medesimo decreto, svolte nel

territorio dello Stato.

La tariffa descrive le attivita’ soggette all’imposta sugli

intrattenimenti, dividendole in quattro diversi punti, distinti per aliquota:

1) esecuzioni musicali di qualsiasi genere, ad esclusione dei concerti

musicali vocali e strumentali, ed intrattenimenti danzanti anche in

discoteche e sale da ballo, quando l’esecuzione musicale dal vivo sia di

durata inferiore al cinquanta per cento dell’orario complessivo di apertura

al pubblico dell’esercizio;

2) utilizzazione di bigliardi, di elettrogrammofoni, di bigliardini e di

qualsiasi tipo di apparecchio e congegno a gettone, a moneta o a scheda, da

divertimento o trattenimento, anche se automatico o semiautomatico,

installati sia nei luoghi pubblici o aperti al pubblico, sia nei circoli o

associazioni di qualunque specie; utilizzazione ludica di strumenti

multimediali; gioco del bowling; noleggio go-kart;

3) ingresso nelle sale da gioco o nei luoghi specificatamente riservati

all’esercizio delle scommesse;

4) esercizio del gioco nelle case da gioco e negli altri luoghi a cio’

destinati.

E’ opportuno rilevare che le attivita’ indicate in tariffa hanno quale

denominatore comune l’essere volte esclusivamente al divertimento e al gioco.

1.1.1 Esecuzioni musicali e intrattenimenti danzanti

Rientrano nella previsione normativa del punto 1 della tariffa allegata

al DPR n. 640 del 1972 tutte le esecuzioni musicali e gli intrattenimenti

danzati senza musica dal vivo ovvero anche con musica dal vivo, purche’

quest’ultima sia di durata inferiore al cinquanta per cento dell’orario

complessivo di apertura al pubblico dell’esercizio. Non sono, invece, inclusi

nella tariffa i concerti strumentali e vocali che, pertanto, non sono soggetti

all’imposta sugli intrattenimenti, ma all’imposta sul valore aggiunto ai sensi

dell’articolo 74-quater del DPR n. 633 del 1972.

La musica puo’ definirsi dal vivo quando l’emissione avviene attraverso

l’armonizzazione di suoni polifonici realizzati attraverso l’uso diretto di

piu’ strumenti originali, ovvero con l’utilizzazione di strumenti

strutturalmente polifonici, quali, ad esempio, il pianoforte, la fisarmonica,

la chitarra, l’organo.

L’impiego di uno strumento musicale polifonico che si avvale pero’ di

una vera e propria orchestrazione preordinata o preregistrata con imitazione o

riproduzione di vari e diversi strumenti musicali, non realizza autentica

musica dal vivo, ne’ puo’ parlarsi di musica dal vivo quando l’emissione della

musica avviene attraverso l’uso di basi musicali preregistrate o preordinate,

in modo sostitutivo all’esecutore; in tal caso l’emissione deve essere

considerata alla stessa stregua di un’esecuzione musicale effettuata con

dischi o supporti analoghi. Parimenti deve essere considerata la prestazione

del cantante che utilizzi basi musicali per intrattenimenti del tipo “karaoke”

o, comunque, per la sua esibizione, non potendosi considerare dette ipotesi

esecuzioni musicali dal vivo.

Costituisce, pertanto, musica dal vivo solo l’effettiva esecuzione con

strumenti di qualsiasi genere, senza l’utilizzazione ovvero con un utilizzo

meramente residuale di supporti preregistrati o campionati.

Al fine di accertare se le esecuzioni musicali o gli intrattenimenti

danzanti, svolti in parte anche con musica dal vivo, siano o meno

assoggettabili all’imposta sugli intrattenimenti e’ necessario calcolare il

rapporto percentuale tra la durata dell’esecuzione dal vivo e l’orario

complessivo di apertura al pubblico dell’esercizio, in funzione dell’attivita’

di intrattenimento.

In concreto, e’ ipotizzabile che un esercente attivita’ commerciale

organizzi, presso i propri locali adibiti alla somministrazione di alimenti e

bevande (aperti al pubblico dalle ore 8 alle ore 24), un intrattenimento

danzante di durata complessiva di 4 ore (dalle 20 alle 24), svolto con musica,

alternativamente, dal vivo e non. In questo caso, il presupposto oggettivo di

applicazione dell’imposta si realizza solo se l’esecuzione musicale dal vivo

sia di durata inferiore alle due ore.

Quando, nell’ambito della medesima struttura, siano organizzati piu’

esecuzioni musicali, anche contemporaneamente, in spazi distinti, le stesse

devono considerarsi separatamente, al fine di accertare l’incidenza

percentuale della musica dal vivo, in relazione alla durata dello specifico

evento svolto in ogni singola sala o spazio.

Cio’ posto, nel caso in cui le esecuzioni distintamente considerate per

sala realizzino la prevalenza di musica con una stessa caratteristica

(prevalenza di musica dal vivo ovvero non dal vivo) si versera’,

rispettivamente, in ipotesi di attivita’ di spettacolo o intrattenimento.

Nel caso in cui, invece, la prevalenza musicale riscontrata con riguardo

a ciascuna sala sia eterogenea (in una sala, ad esempio, prevale la musica dal

vivo, nell’altra, la musica non dal vivo), l’organizzatore determinera’ la

base imponibile secondo il criterio di ripartizione forfettaria stabilito

nella nota 2 in calce alla tariffa allegata al DPR n. 640 del 1972, secondo le

modalita’ illustrate al paragrafo 1.3.7.

1.1.2 Utilizzazione di apparecchiature e strumenti da divertimento o

intrattenimento.

Al punto 2 della tariffa citata sono indicati espressamente gli

apparecchi e gli strumenti la cui utilizzazione determina il presupposto di

imposta.

In particolare, sono indicati una serie di apparecchi da divertimento o

intrattenimento per i quali l’articolo 14-bis del DPR n. 640 del 1972 prevede

che l’imposta sia assolta attraverso l’acquisto di schede magnetiche a

deconto, o strumenti similari, ad eccezione degli apparecchi meccanici per i

quali la base imponibile e’ determinata in modo forfettario.

La tariffa prevede, inoltre, l’uso di strumenti multimediali, purche’

l’utilizzazione degli stessi sia esclusivamente volta al gioco.

La tariffa menziona, infine, il gioco del bowling e il noleggio di

go-kart.

In relazione alle attivita’ del punto 2 della tariffa, e’ necessario

chiarire che alcune di esse sono praticate anche nell’ambito sportivo; in tal

caso le stesse possono essere escluse dal campo di applicazione dell’imposta

sugli intrattenimenti, quando siano svolte a scopo agonistico-sportivo, come

meglio chiarito nel paragrafo 1.1.5.

Infine, si evidenzia che la nuova formulazione della tariffa non

prevede, a differenza di quanto accadeva nel vigore della precedente

normativa, un diverso trattamento tributario per l’utilizzazione di bigliardi,

di elettrogrammofoni, di bigliardini e di qualsiasi tipo di apparecchio o

congegno da divertimento o intrattenimento a gettone, a moneta o a scheda,

anche se automatico o semiautomatico, se installati nell’ambito dello

spettacolo viaggiante.

Consegue da cio’ che queste attivita’ sono assoggettate all’imposta

sugli intrattenimenti, seppur organizzate nel contesto dello spettacolo

viaggiante.

1.1.3 Ingresso nelle sale da gioco e nei luoghi adibiti all’esercizio di

scommesse ed esercizio del gioco nelle case da gioco

Il punto 3 della tariffa assoggetta all’imposta sugli intrattenimenti il

corrispettivo pagato per l’ingresso nelle sale da gioco o nei luoghi

specificatamente adibiti all’esercizio delle scommesse.

Il successivo punto 4 della tariffa prevede che l’esercizio

dell’attivita’ del gioco rientri nel campo di applicazione dell’imposta sugli

intrattenimenti quando lo stesso sia svolto all’interno di una casa da gioco

(casino’) o in altri luoghi a cio’ destinati (ad esempio, navi da crociera).

In ragione delle caratteristiche proprie di tale attivita’, il legislatore ha

fissato specifiche modalita’ per la determinazione della base imponibile,

illustrate nel successivo paragrafo 1.3.3.

1.1.4 Intrattenimenti diversi da quelli indicati in tariffa

In nota alla tariffa, al punto 1, viene precisato che gli

intrattenimenti diversi da quelli espressamente indicati sono di regola

esclusi dal campo di applicazione dell’imposta, salvo che siano

caratterizzati, oltre che dalla finalita’ ludica, essenziale al concetto di

intrattenimento, da modalita’ di organizzazione, di esercizio e svolgimento

strettamente similari a quelle espressamente previste dalla tariffa.

1.1.5 Attivita’ indicate in tariffa svolte nel contesto sportivo

Le attivita’ indicate al punto 2 della tariffa (bigliardo, bowling,

go-kart, ecc.) sono, di regola,assoggettate all’imposta sugli intrattenimenti.

Quando, pero’, le stesse attivita’ sono svolte nel contesto sportivo

(come gia’ chiarito con circolare n. 247/E del 29 dicembre 1999, paragrafo

6.4.1) sono escluse dall’imposta sugli intrattenimenti, in quanto carenti

della caratteristica ludica essenziale per la configurazione del presupposto

oggettivo del tributo.

Al fine dell’oggettiva riconoscibilita’ della connotazione sportiva di

tali attivita’, e’ necessario che ricorrano i seguenti presupposti:

a) attivita’ organizzata da:

– Coni;

– Federazioni sportive nazionali;

– Enti di promozione sportiva ed altri soggetti, comunque denominati che

perseguano finalita’ sportive, purche’ affiliati o riconosciuti dal

Coni o da Federazioni sportive nazionali; b)attivita’ caratterizzata

dalla connotazione agonistica (non svolta al solo scopo amatoriale) e

inserita o ricollegabile direttamente a manifestazioni sportive (gare,

tornei, campionati, ecc.) svolte con sistematicita’ e promosse o

riconosciute dal Coni o dalle Federazioni sportive nazionali;

c) l’uso degli impianti o attrezzature sia consentito esclusivamente a

soci e associati praticanti l’attivita’ agonistico-sportiva e

regolarmente iscritti nei registri previsti dagli statuti in conformita’

alle prescrizioni delle Federazioni sportive di appartenenza.

Pertanto, l’utilizzazione di impianti o attrezzature da parte dei

soggetti sopra elencati, nel contesto di una manifestazione riconosciuta come

agonistico-sportiva, e’ esclusa dall’applicazione dell’imposta sugli

intrattenimenti; e’, invece, assoggettato all’imposta, l’uso degli impianti o

delle attrezzature concesso per le manifestazioni che non presentino la

connotazione agonistico-sportiva ovvero a soggetti diversi da quelli sopra

elencati.

Le stesse considerazioni valgono anche con riguardo alle attivita’

svolte nell’ambito di enti, societa’ o associazioni di cui all’articolo 3,

comma 3, del DPR n. 640 del 1972.

1.2 Presupposto soggettivo

L’articolo 2 del DPR n. 640 del 1972, sostituito dall’articolo 2 del

decreto legislativo n. 60 del 1999, reca una definizione omnicomprensiva in

ordine all’ambito soggettivo di applicazione del tributo, prevedendo che

l’imposta si applichi nei confronti di chiunque organizzi gli intrattenimenti

o le altre attivita’ di cui alla tariffa allegata allo stesso decreto.

Con riferimento alle case da gioco, il medesimo articolo 2 precisa che,

ove l’esercizio del gioco sia riservato per legge ad un ente pubblico, questi

rimane comunque soggetto di imposta anche se ne delega ad altri la gestione.

L’articolo 5 del regolamento, emanato con decreto del Presidente della

Repubblica 30 dicembre 1999, n. 544, nel dettare norme di semplificazione

degli adempimenti dei contribuenti, individua nei gestori delle case da gioco

o nei loro rappresentanti i soggetti tenuti agli adempimenti contabili

relativi ai proventi incassati nell’esercizio del gioco, nonche’ alla

liquidazione e versamento del tributo (vedi paragrafo 2.9).

1.3 Base imponibile

1.3.1 Principi Generali

L’articolo 3 del DPR n. 640 del 1972, come sostituito dall’articolo 3

del decreto legislativo n. 60 del 1999, detta le regole per la determinazione

della base imponibile dell’imposta sugli intrattenimenti.

Il comma 1 dispone che costituiscono base imponibile sia il

corrispettivo dei singoli titoli di accesso, emessi anche in abbonamento, per

l’ingresso o l’occupazione del posto, sia il prezzo comunque pagato per

assistere o partecipare agli intrattenimenti ed alle altre attivita’ elencate

nella tariffa, al netto dell’imposta sul valore aggiunto.

In virtu’ del comma 2, costituiscono, altresi’, base imponibile:

a) gli aumenti apportati ai prezzi delle consumazioni o dei servizi offerti

al pubblico;

b) i corrispettivi delle cessioni e delle prestazioni di servizi accessori

obbligatoriamente imposte;

c) l’ammontare degli abbonamenti, dei proventi derivanti da sponsorizzazione e

cessione dei diritti radiotelevisivi, dei contributi da chiunque erogati,

nonche’ il controvalore delle dotazioni da chiunque fornite e ogni altro

provento comunque connesso all’utilizzazione ed all’organizzazione degli

intrattenimenti e delle altre attivita’.

Per le ipotesi in cui gli intrattenimenti e le altre attivita’ indicati

nella tariffa siano organizzati da enti, societa’ o associazioni per i propri

soci, il comma 3 prevede che l’imposta si applichi:

– sull’intero ammontare delle quote o contributi associativi corrisposti, se

l’ente ha come unico scopo quello di organizzare tali intrattenimenti ed

attivita’;

– sulla parte dell’ammontare delle quote o contributi anzidetti, riferibile

all’attivita’ soggetta all’imposta, qualora l’ente svolga anche altre

attivita’;

– sul prezzo dei titoli di accesso e dei posti riservati e sulle somme o

valori corrisposti per le voci di cui alle lettere a), b) e c) del comma 2.

L’esame dei primi tre commi dell’articolo 3 evidenzia che la base

imponibile, salvo quanto si dira’ specificatamente per le case da gioco al

paragrafo 1.3.3, e’ costituita da quanto corrisposto per il diritto ad

assistere o partecipare agli intrattenimenti, ovvero dai proventi comunque

connessi all’utilizzazione ed all’organizzazione dell’evento, al netto

dell’imposta sul valore aggiunto in quanto dovuta.

I proventi indicati nei comma 1 e 2, lettere a) e b), attengono

direttamente al servizio offerto e fruito da parte del pubblico, mentre per

quelli indicati nella lettera c), va evidenziato che i rapporti dai quali essi

derivano sono alcuni specificatamente legati alla fruizione da parte dei

partecipanti (abbonamenti), altri invece non sono direttamente riconducibili

alla fruizione del servizio di intrattenimento, ma trovano giustificazione

nella connessione che puo’ intercorrere tra tali rapporti e l’attivita’ di

intrattenimento.

In relazione al comma 2, lettera a), si chiarisce che gli aumenti

apportati ai prezzi delle consumazioni e dei servizi offerti al pubblico

concorrono a formare la base imponibile, in quanto, presupponendo la presenza

di attivita’ diverse, registrano la circostanza che l’offerta normalmente

praticata dall’esercente al di fuori dell’attivita’ di intrattenimento subisce

un incremento di valore proprio in conseguenza dell’ulteriore prestazione

costituita appunto dall’intrattenimento.

Con riferimento alla disposizione recata nel comma 2, lettera b), si

sottolinea che il legislatore pone come elemento qualificante, ai fini

dell’imponibilita’ delle cessioni e prestazioni accessorie, l’obbligatorieta’

delle stesse.

Sono, pertanto, soggette all’imposta le consumazioni obbligatoriamente

imposte, sia nell’ipotesi di ingresso a pagamento sia nell’ipotesi di ingresso

libero. E’, inoltre, assoggettato all’imposta il corrispettivo per l’ingresso

comprensivo del diritto alla consumazione.

La nuova formulazione del comma 3, lettera c), dell’articolo in esame

contiene, da una parte, un’elencazione analitica dei proventi soggetti ad

imposta, dall’altra continua ad utilizzare la nozione generica e residuale di

provento comunque connesso all’utilizzazione ed all’organizzazione degli

intrattenimenti e delle altre attivita’ indicate in tariffa.

Per connessione, in linea generale, s’intende il legame che tiene unite

piu’ cose, il rapporto tra due o piu’ aspetti in reciproca relazione, vale a

dire la relazione tra due o piu’ rapporti che presentano elementi comuni

(legati, uniti, collegati, connessi) sia nell’oggetto sia nel soggetto.

Al riguardo si fa presente che l’Avvocatura Generale dello Stato con

parere reso in data 4 maggio 1999, con riferimento alla problematica relativa

alla riconducibilita’ dei diritti di prevendita fra i proventi comunque

connessi di cui alla lett. c), comma 2, dell’articolo 3 del DPR n. 640 del

1972, ha osservato che “la somma pagata dall’acquirente, ivi compreso il

diritto di prevendita, va imputata tutta ed interamente all’organizzatore e

costituisce percio’ il corrispettivo per assistere allo spettacolo, ancorche’

una parte di tale somma (e, piu’ specificamente, del diritto di prevendita)

potra’ essere poi attribuita dall’organizzatore dello spettacolo al

distributore dei biglietti a compenso dell’attivita’ di distribuzione da lui

svolta in proprio nome e per proprio conto in virtu’ del contratto di mandato

o di appalto con lui stipulato”.

L’indirizzo espresso dall’Avvocatura Generale dello Stato puo’ ritenersi

attuale anche con riguardo alla nuova imposta sugli intrattenimenti.

Si precisa, infine, che per espressa previsione contenuta nell’articolo

3, comma 5, del DPR n. 640 del 1972, ai fini della determinazione della base

imponibile non si deve tener conto delle somme dovute a titolo di rivalsa

obbligatoria dell’imposta sugli intrattenimenti. Cio’ comporta che, ai fini

della determinazione della base imponibile, dall’ammontare complessivo della

somma incassata deve essere scorporata la quota relativa all’imposta sugli

intrattenimenti e l’IVA relativa se dovuta, nel modo che di seguito si espone.

Si pensi, ad esempio, all’ipotesi di un intrattenimento indicato al

punto 1 della tariffa, organizzato da un soggetto IVA, con cessione o

prestazione obbligatoriamente imposta al partecipante, e si consideri che

quest’ultima, in relazione al concetto recato dall’articolo 12 del DPR n. 633

del 1972, sia anche accessoria alla prestazione principale di intrattenimento,

ai fini IVA:

– corrispettivo lordo pari a lire 30.000, per la prestazione di

intrattenimento, che sconta le aliquote del 16 per cento, ai fini dell’imposta

sugli intrattenimenti, e del 20 per cento, ai fini dell’IVA;

– corrispettivo lordo pari a lire 20.000 per la cessione o prestazione

obbligatoriamente imposta, che, ai sensi dell’articolo 3, comma 2, lettera b),

del DPR n. 640 del 1972, e’ assoggettata all’imposta sugli intrattenimenti

secondo l’aliquota propria dell’intrattenimento, pari al 16 per cento.

Ipotizzando che la cessione o prestazione obbligatoriamente imposta sia

accessoria anche in relazione all’articolo 12 del DPR n. 633 del 1972 e,

pertanto, assoggetta alla medesima aliquota percentuale IVA della prestazione

principale di intrattenimento, si avra’:

corrispettivo lordo complessivo lire 50.000:

– 16% di imposta sugli intrattenimenti;

– 20% di IVA.

Il coefficiente di scorporo da applicare, nell’esempio fatto, al

corrispettivo lordo e’ pari a 1,36, calcolato sulla base della somma delle

aliquote piu’ cento diviso cento, e, quindi, la base imponibile e’ determinata

mediante il seguente calcolo:

corrispettivo lordo: coefficiente di scorporo = L. 50.000: 1,36 = L. 36.765.

Pertanto, sull’importo di lire 36.765 si applicano l’imposta sugli

intrattenimenti e l’IVA, secondo le rispettive aliquote percentuali.

1.3.2 Intrattenimenti organizzati da enti, societa’ o associazioni a favore

dei soci

L’articolo 3, comma 3, del DPR n. 640 del 1972 individua gli importi che

concorrono alla formazione della base imponibile nel caso di intrattenimenti

organizzati a favore dei propri soci.

In particolare sono disciplinate tre ipotesi:

– ente, societa’ o associazione con unico scopo di organizzare intrattenimenti

a favore dei propri soci, con partecipazione del socio senza pagamento di

corrispettivi specifici;

– ente,societa’o associazione che,oltre all’organizzazione di intrattenimenti,

svolga anche altre attivita’ e partecipazione del socio senza pagamento

di corrispettivi specifici;

– partecipazione all’intrattenimento con pagamento di corrispettivi specifici.

A tal riguardo, la norma dispone che nell’ipotesi indicata alla lettera

a) l’imposta si applichi sulle somme corrisposte a titolo di quote o di

contributi associativi e, nell’ipotesi indicata alla lettera b), sulla parte

dell’ammontare delle quote o dei contributi associativi imputabili

all’attivita’ di intrattenimento.

Coerentemente, con l’impianto generale, infine, nel caso in cui per

l’intrattenimento sia previsto il pagamento di un corrispettivo specifico,

l’imposta si applica, altresi’, sul corrispettivo certificato dal titolo di

accesso; pertanto l’ente, la societa’ o l’associazione dovra’ rilasciare

titoli di accesso a tutti i partecipanti, senza distinzione tra soci e non

soci.

1.3.3 Case da gioco

La base imponibile per l’esercizio del gioco svolto all’interno di case

da gioco e’ costituita ai sensi del comma 4 dell’articolo 3 del DPR n. 640 del

1972 dalla differenza attiva giornaliera tra le somme incassate per il gioco e

quelle versate ai giocatori per le vincite e da tutte le altre somme incassate

purche’ connesse all’esercizio del gioco.

Pertanto, gli eventuali accantonamenti di parte delle “giocate”, per la

costituzione od incremento di montepremi (ad esempio jack pot), non devono

essere decurtate dall’ammontare delle somme incassate ai fini della

determinazione della base imponibile, in quanto non costituiscono ancora

vincite pagate ai giocatori.

Si precisa che, in virtu’ dell’articolo 16 del DPR n. 640 del 1972, le

case da gioco sono escluse dall’obbligo di rivalsa dell’imposta nei confronti

degli spettatori, dei partecipanti o degli scommettitori.

L’articolo 3, comma 5, dello stesso decreto DPR n. 640, prevede, per le

case da gioco, l’esclusione dalla base imponibile di quanto dovuto agli enti

pubblici concedenti, ai quali la legge riserva la titolarita’ dell’esercizio

del gioco.

1.3.4 Manifestazioni di beneficenza

L’articolo 5 del DPR n. 640 del 1972, sostituito dall’articolo 5 del

decreto legislativo n. 60 del 1999, prevede una disciplina di favore per le

attivita’ di intrattenimento volte a scopi benefici. In particolare, la base

imponibile e’ ridotta del cinquanta per cento per gli introiti derivanti dagli

intrattenimenti e dalle altre attivita’, destinati in favore di enti pubblici

e di organizzazioni non lucrative di utilita’ sociale (Onlus) di cui al

decreto legislativo 4 dicembre 1997, n. 460, e utilizzati a fini di

beneficenza, purche’ siano rispettate le seguenti condizioni:

a) gli intrattenimenti organizzati a tale scopo, da uno stesso soggetto, non

devono superare le dodici giornate di attivita’ nel corso dell’anno;

b) all’ente beneficiario devono essere destinati almeno i due terzi degli

incassi, al netto delle spese e delle imposte;

c) l’organizzatore deve presentare preventivamente all’ufficio accertatore la

dichiarazione di effettuazione dell’attivita’, con specifica indicazione

della finalita’ di beneficenza;

d) l’organizzatore deve redigere un apposito rendiconto, tenuto e conservato

ai sensi dell’articolo 22 del decreto del Presidente della Repubblica 29

settembre 1973, n. 600, dal quale risultino specificatamente le entrate e

le spese in relazione a ciascuna iniziativa.

Qualora la manifestazione di beneficenza sia organizzata da un ente

pubblico, l’imposta non e’ dovuta, sempreche’ siano rispettate le condizioni

sopra indicate.

In forza del comma 5 dell’articolo 5 in esame, e’ fatta salva la

disposizione recata dall’articolo 23 del decreto legislativo n. 460 del 1997.

In sostanza, quindi, l’esenzione prevista da tale disposizione in relazione

alla soppressa imposta sugli spettacoli vale quale esenzione dall’imposta

sugli intrattenimenti per le attivita’ di cui alla tariffa allegata al DPR

n.640 del 1972, quando tali attivita’ siano svolte occasionalmente dalle Onlus

e dagli enti associativi di cui all’articolo 111, comma 3, del Testo unico

delle imposte sui redditi, approvato con DPR 22 dicembre 1986,

n.917, in concomitanza di celebrazioni, ricorrenze o campagne di

sensibilizzazione.

L’esenzione spetta a condizione che l’attivita’:

1) sia svolta occasionalmente;

2) sia svolta in concomitanza di celebrazioni, ricorrenze o campagne di

sensibilizzazione;

3) sia data comunicazione dell’attivita’ all’ufficio accertatore

territorialmente competente prima dell’inizio della stessa.

1.3.5 Determinazione forfettaria della base imponibile

In attuazione dei criteri direttivi dettati dall’articolo 1, comma 1,

lettera d), della legge delega 3 agosto 1998, n. 288, l’articolo 14 del DPR

n.640 del 1972, come sostituito dall’articolo 8 del decreto legislativo

n.60 del 1999, al comma 1, lettera a), ha dettato modalita’ di

determinazione forfettaria della base imponibile, nel caso in cui

siano organizzate esecuzioni musicali non dal vivo presso pubblici esercizi

con ingresso libero e senza cessioni o prestazioni obbligatoriamente imposte

ai partecipanti.

La base imponibile e’ determinata, in tali ipotesi, nella misura del

cinquanta per cento dei proventi conseguiti in occasione dell’evento.

In considerazione, peraltro, della minima rilevanza economica delle

attivita’ svolte, l’articolo 14, comma 1, lettera b), del DPR n. 640 del 1972

stabilisce che, per i soggetti che abbiano conseguito nell’anno solare

precedente ricavi complessivi per un importo non superiore a cinquanta milioni

di lire, la base imponibile e’ costituita dal cinquanta per cento di tutti i

proventi realizzati.

Si osserva che, in relazione a quest’ultima ipotesi, la determinazione

forfettaria della base imponibile e’ subordinata solo al basso volume di

affari conseguito.

E’ prevista la facolta’ di optare per la determinazione della base

imponibile nei modi ordinari, esercitando l’opzione secondo le disposizioni

del DPR 10 novembre 1997, n. 442, come previsto dall’articolo 4 del DPR n. 544

del 1999.

La determinazione forfettaria della base imponibile cessa di avere

applicazione a partire dall’anno solare successivo a quello in cui e’ superato

il limite dei cinquanta milioni anzidetto.

1.3.6 Apparecchi da divertimento e intrattenimento

L’articolo 14-bis del DPR n. 640 del 1972, inserito dall’articolo 9 del

decreto legislativo n. 60 del 1999, al comma 3, prevede che per gli apparecchi

meccanici da divertimento ed intrattenimento la base imponibile e’ determinata

forfettariamente. In considerazione delle peculiarita’ e delle caratteristiche

tecniche presenti in tali apparecchi, il comma in esame espressamente demanda

ad un decreto del Ministero delle finanze di stabilire in modo forfettario la

base imponibile.

Lo stesso articolo 14-bis, al comma 1, dispone espressamente che, per

gli apparecchi da divertimento ed intrattenimento, diversi da quelli

meccanici, l’imposta deve essere assolta attraverso l’acquisto di speciali

schede magnetiche a deconto, o strumenti similari, da inserire negli

apparecchi stessi.

Il comma 2 del medesimo articolo stabilisce che tali schede, contenenti

il codice identificativo dell’esercente o gestore, devono essere conformi al

modello approvato con decreto del Ministero delle finanze, il quale ne

fissera’ anche le modalita’ di utilizzo.

Pertanto, per tali apparecchi l’assoggettamento all’imposta sugli

intrattenimenti, contrariamente a quanto accadeva sulla base delle

disposizioni previgenti, non dovra’ piu’ operare attraverso la determinazione

di imponibili medi forfettari.

Il decreto legislativo 2 dicembre 1999, n. 464, ha, pero’, prorogato

fino al 31 dicembre 2000, per gli apparecchi da divertimento ed

intrattenimento per i quali e’ prevista la scheda a deconto, gli imponibili

forfettari medi annuali stabiliti con DM 12 aprile 1990.

Con decreto ministeriale 28 dicembre 1999, pubblicato nella Gazzetta

Ufficiale, Serie Generale n. 306, del 31 dicembre 1999, per gli apparecchi e

congegni automatici, semiautomatici ed elettronici da intrattenimento e da

gioco di abilita’ che consentono la vincita di premi ai sensi del quinto comma

dell’articolo 110 del Testo unico delle leggi di pubblica sicurezza, approvato

con regio decreto 18 giugno 1931, n. 773, l’imponibile forfettario annuo per

l’anno 2000 e’ stato elevato a lire 3.025.000.

1.3.7 Intrattenimenti organizzati congiuntamente ad altri non soggetti

all’imposta sugli intrattenimenti

Per gli intrattenimenti svolti congiuntamente ad altri non soggetti

all’imposta sugli intrattenimenti, la nota 2 in calce alla tariffa allegata al

DPR n. 640 del 1972, stabilisce che la base imponibile deve essere determinata

con il criterio della ripartizione forfettaria degli incassi in proporzione

alla durata di ciascuna componente.

Naturalmente, tale regola deve ritenersi applicabile qualora non sia

descritto separatamente il corrispettivo specifico per l’intrattenimento.

Pertanto, nell’ipotesi in cui sia offerto all’utente un servizio,

comprensivo oltre che di prestazioni di intrattenimento anche di prestazioni

non soggette all’imposta, e non siano stati evidenziati in sede di

certificazione i corrispettivi relativi alle singole componenti il servizio,

la nota 2 alla tariffa consente di procedere alla determinazione forfettaria

della base imponibile dell’imposta sugli intrattenimenti.

A tal fine e’ necessario distinguere le singole componenti il servizio,

determinandone la durata, e calcolare il rapporto percentuale del tempo

concesso al partecipante per la fruizione dei singoli intrattenimenti rispetto

alla somma complessiva dei tempi di ciascuna delle componenti. Il rapporto

percentuale deve essere, quindi, applicato al corrispettivo complessivo lordo

per calcolare la quota-parte riferibile all’intrattenimento.

1.4 Aliquote

L’articolo 4 del DPR n. 640 del 1972, come sostituito dall’articolo 4

del decreto legislativo n. 60 del 1999, stabilisce che le aliquote

dell’imposta sugli intrattenimenti sono quelle indicate nella tariffa annessa

allo stesso DPR n. 640 in vigore all’inizio dell’intrattenimento.

Eventuali variazioni di aliquota intervenute dopo l’inizio

dell’intrattenimento non incidono, pertanto, sul credito erariale, che rimane

quantificato in base all’aliquota vigente al momento iniziale della

manifestazione.

Nel caso, per esempio, in cui la manifestazione abbia inizio alle ore 22

e si concluda alle ore 4 del giorno successivo dovra’ applicarsi, comunque,

l’aliquota vigente alla data di inizio dell’intrattenimento, ancorche’ sia

intervenuta una variazione di aliquota e cio’ indipendentemente dal fatto che

il titolo di accesso sia rilasciato dopo la mezzanotte.

Le aliquote previste nella tariffa annessa al DPR n. 640 del 1972 e

corrispondenti all’attivita’ svolta sono attualmente le seguenti:

Punto Attivita’ Aliquota

1 esecuzioni musicali e trattenimenti danzanti

con musica dal vivo non prevalente 16%

2 utilizzazione degli apparecchi da divertimento

utilizzazione ludica strumenti multimediali

bigliardo, bowling, go-kart 8%

3 ingresso nelle sale da gioco o in luoghi

adibiti all’esercizio delle scommesse 60%

4 esercizio del gioco nelle case da gioco

ed altri luoghi a cio’ destinati 10%

In relazione alle aliquote, la nota 1 in calce alla tariffa precisa che

per gli intrattenimenti diversi, ma analoghi, rispetto a quelli indicati in

tariffa, il contribuente dovra’ applicare l’aliquota prevista per l’attivita’

di intrattenimento con la quale, per la natura dell’attivita’ posta in essere,

vi sia maggiore analogia.

La nota 3 alla medesima tariffa prevede che, per l’utilizzazione degli

apparecchi da divertimento ed intrattenimento indicati nell’articolo 14-bis,

comma 1, del DPR n. 640 del 1972, l’aliquota e’ fissata al 6 per cento.

Al riguardo, si sottolinea che l’aliquota del 6 per cento e’ prevista,

in luogo di quella dell’8 per cento fissata al punto 2 della tariffa,

esclusivamente per gli apparecchi da divertimento e intrattenimento per i

quali la base imponibile si determinera’ analiticamente e l’imposta sara’

assolta attraverso l’acquisto di schede a deconto, o strumenti similari, da

inserire negli apparecchi stessi.

L’anzidetta aliquota del 6 per cento trovera’ applicazione a decorrere

dal 1 gennaio 2001, considerato che il decreto legislativo n. 464 del 1999, ha

rinviato a tale data il sistema di assolvimento dell’imposta tramite schede a

deconto, prorogando fino al 31 dicembre 2000 gli imponibili medi forfettari

stabiliti dal previgente decreto ministeriale 12 aprile 1990.

2 ADEMPIMENTI PER LE ATTIVITA’ SOGGETTE AD IMPOSTA SUGLI INTRATTENIMENTI

2.1 Norme di riferimento

L’articolo 10 del decreto legislativo n. 60 del 1999 ha sostituito

l’articolo 15 del DPR n. 640 del 1972, che nell’attuale formulazione e’

rubricato “Semplificazione degli adempimenti dei contribuenti”.

La disposizione citata demanda la disciplina degli adempimenti contabili

dei soggetti che organizzano gli intrattenimenti e le attivita’ di cui alla

tariffa allegata al DPR n. 640 del 1972, nonche’ quella relativa alle

modalita’ e termini di pagamento dell’imposta, ad un apposito regolamento,

emanato, ai sensi dell’articolo 3, comma 136, della legge 23 dicembre 1996,

n.662, con DPR n. 544 del 1999.

Vengono, invece, soppressi gli adempimenti gia’ stabiliti dal DPR n. 640

del 1972.

In particolare, sono state abrogate le seguenti disposizioni:

articolo 7: registri di carico e scarico dei biglietti per spettacoli e altre

attivita’;

articolo 8: distinta d’incasso per spettacoli e altre attivita’;

articolo 9: biglietti per scommesse;

articolo 10: registro di carico e scarico di biglietti per scommesse;

articolo 11: distinta d’incasso per scommesse.

La distinta per la contabilizzazione dei proventi delle case da gioco,

gia’ prevista dall’abrogato articolo 12 del DPR n. 640 del 1972, e’ ora

disciplinata dall’articolo 5 del DPR n. 544 del 1999.

L’articolo 19 del DPR n. 640 del 1972, concernente la dichiarazione di

effettuazione di attivita’, e’ stato sostituito dall’articolo 13 del decreto

legislativo n. 60 del 1999.

L’articolo 6 del DPR n. 640 del 1972, sostituito dall’articolo 6 del

decreto legislativo n. 60 del 1999, prevede l’obbligo di consegnare a ciascun

partecipante all’intrattenimento un titolo di accesso. Gli esercenti e gli

altri soggetti d’imposta a tal fine sono tenuti ad installare un apposito

misuratore fiscale o una biglietteria automatizzata.

Gli adempimenti degli esercenti attivita’ di intrattenimento sono, in

sintesi, previsti dalle seguenti norme:

Adempimento Fonte normativa

Dichiarazione di effettuazione art. 19, DPR 26 ottobre 1972, n. 640

dell’attivita’

Installazione misuratore fiscale o art. 6, DPR 26 ottobre 1972, n. 640

biglietterie automatizzate

Registrazioni, certificazione dei art. 1, DPR 30 dicembre 1999, n. 544

corrispettivi e comunicazione dati

identificativi degli intermediari

Adempimenti di enti, societa’ o art. 2, DPR 30 dicembre 1999, n. 544

associazioni

Attivita’ occasionali da intrattenimento art. 3, DPR 30 dicembre 1999, n. 544

Soggetti con ricavi non superiori a art. 4, DPR 30 dicembre 1999, n. 544

cinquanta milioni di lire

Adempimenti case da gioco art. 5, DPR 30 dicembre 1999, n. 544

Versamento dell’imposta art. 6, DPR 30 dicembre 1999 n. 544

2.2 Dichiarazione di effettuazione di attivita’

L’articolo 19 del DPR n. 640 del 1972, nel testo introdotto

dall’articolo 13 del decreto legislativo n. 60 del 1999, stabilisce che gli

esercenti e gli organizzatori degli intrattenimenti e delle altre attivita’

soggette all’imposta devono produrre al compente ufficio accertatore una

preventiva dichiarazione di effettuazione dell’attivita’.

Tali soggetti devono dichiarare di possedere, ove obbligatoria, la

licenza di pubblica sicurezza di cui agli articoli 68 e 69 del Testo unico

delle leggi di pubblica sicurezza, approvato con regio decreto 18 giugno 1931,

n. 773.

Si precisa che, al fine di facilitare i rapporti con i contribuenti,

anche la dichiarazione in argomento va presentata alla SIAE che provvedera’ a

trasmettere i dati acquisiti sulla base della convenzione approvata con

decreto del 7 giugno 2000, pubblicato nella Gazzetta Ufficiale n. 195 del 22

agosto 2000.

2.3 Installazione del misuratore fiscale o della biglietteria automatizzata

e comunicazione dei dati identificativi degli intermediari

Gli esercenti che svolgono attivita’ di intrattenimento devono, per il

rilascio della certificazione dei corrispettivi, munirsi di apposito

misuratore fiscale ovvero di biglietteria automatizzata conforme al modello

approvato dal decreto del Ministero delle finanze del 13 luglio 2000

(pubblicato nella Gazzetta Ufficiale – Serie Generale – n. 171 del 24 luglio

2000).

Gli organizzatori e gli esercenti possono inoltre richiedere, con

apposita istanza diretta al Ministero delle finanze -Dipartimento delle

entrate, di essere autorizzati all’uso di speciali apparecchiature aventi

caratteristiche tecniche diverse da quelle approvate con il citato decreto, ma

che offrano le stesse garanzie di sicurezza e che siano in grado di fornire le

stesse prestazioni, rispetto a quelle previste dal citato decreto

ministeriale.

Il Ministero, valutate le particolari caratteristiche dell’attivita’ di

intrattenimento svolta e l’idoneita’ tecnica e verificate le garanzie di

sicurezza dell’apparecchiatura proposta, puo’ autorizzarne con proprio decreto

l’utilizzazione.

I soggetti tenuti all’installazione dei misuratori fiscali o delle

biglietterie automatizzate sono obbligati, a norma dell’articolo 1, comma 6,

del DPR n. 544 del 1999, a comunicare l’avvenuta installazione di tali

apparecchiature all’Ufficio delle entrate territorialmente competente entro il

giorno successivo a quello dell’installazione, ai sensi dell’articolo 8 del

decreto ministeriale 23 marzo 1983; inoltre, nel caso in cui i predetti

soggetti si avvalgano di terzi intermediari per il rilascio dei titoli di

accesso, dovranno indicare anche i dati identificativi degli intermediari

utilizzatori.

2.4 Disciplina dei titoli di accesso gratuiti

Le tessere nominative permanenti rilasciate dall’esercente od

organizzatore e gli altri titoli di accesso emessi gratuitamente non sono

soggetti all’imposta sugli intrattenimenti nei limiti fissati dall’articolo 26

del DPR n. 640 del 1972, come sostituito dall’articolo 15 del decreto

legislativo n. 60 del 1999.

In particolare si distinguono due ipotesi:

a) per le attivita’ svolte con periodicita’, le tessere nominative permanenti

ed i titoli di accesso gratuiti non sono soggetti all’imposta nel

limite del cinque per cento della capienza del locale, rispetto a

ciascuna categoria di posti;

b) per le attivita’ che non presentano il carattere di periodicita’, non sono

soggetti ad imposta i titoli di accesso gratuiti nella misura del due per

cento dei posti di ciascuna categoria di cui il locale dispone.

Nel caso in cui la manifestazione sia svolta in luoghi che non abbiano

una capienza determinata, lo stesso articolo 26, comma 3, precisa che, ai fini

del calcolo delle percentuali, si deve far riferimento al numero giornaliero

dei titoli di accesso esitati a pagamento.

Inoltre, il comma 5 dell’articolo in esame dispone che nel computo delle

predette percentuali non rientrano le tessere ed i titoli di accesso gratuiti

rilasciati alle autorita’ investite di particolari funzioni o compiti di

istituto.

Si chiarisce, per completezza, che gli ingressi riservati a soggetti che

svolgono la propria attivita’ lavorativa per la realizzazione diretta della

manifestazione, c.d. “tessere di servizio”, non concorrono nel computo del

cinque per cento di emissione dei titoli di accesso, purche’ l’organizzatore

provveda a comunicare alla SIAE, prima dell’inizio della manifestazione, il

numero delle tessere da esitare, i dati identificativi completi dei titolari

con l’indicazione specifica della loro qualifica lavorativa e delle mansioni

svolte.

Per i titoli di accesso gratuiti concessi oltre i limiti previsti

l’imposta e’ dovuta in relazione ai prezzi stabiliti per le corrispondenti

categorie dei titoli di accesso a pagamento.

2.5 Registrazione e certificazione dei corrispettivi

L’articolo 1 del regolamento emanato con DPR n. 544 del 1999, ai commi 1

e 2, riproduce gli obblighi contabili e gli esoneri previsti ai fini IVA

dall’articolo 74, sesto comma, del DPR n. 633 del 1972. Si rinvia, pertanto, a

tal fine al paragrafo 3.3.

Per quanto riguarda la certificazione dei corrispettivi, relativamente al

settore degli intrattenimenti, questa deve avvenire, in via generale, ai sensi

dell’articolo 1, comma 3, del DPR n. 544, mediante l’emissione dei titoli di

accesso. Non si e’ tenuti alla certificazione dei corrispettivi mediante il

rilascio dei titoli di accesso nelle seguenti ipotesi:

– esercenti attivita’ d’impresa che occasionalmente organizzano attivita’ da

intrattenimento, i quali certificano i corrispettivi ai sensi del DPR 21

dicembre 1996, n. 696 (articolo 3, comma 1, primo periodo, DPR n. 544 del

1999);

– soggetti che non esercitano attivita’ di impresa e che organizzano

occasionalmente attivita’ di intrattenimento (articolo 3, comma 1, secondo

periodo, DPR n. 544 del 1999);

– apparecchi da divertimento per i quali e’ prevista la dotazione di una

speciale scheda a deconto, ovvero la determinazione forfettaria della base

imponibile, stabilita con decreto del Ministero delle finanze;

– soggetti che svolgono attivita’ di minima importanza (con ricavi nell’anno

precedente non superiori a 50 milioni di lire) di cui all’articolo 14 del

DPR n. 640 del 1972 (articolo 4 DPR n. 544 del 1999). Tali soggetti possono

certificare i corrispettivi anche mediante rilascio della ricevuta fiscale o

dello scontrino fiscale manuale o prestampato a tagli fissi di cui al

decreto del Ministro delle finanze 30 marzo 1992, integrato con le seguenti

indicazioni: natura dell’attivita’, data e ora dell’evento, tipologia e

prezzo e ogni altro elemento identificativo delle attivita’ effettuate.

2.6 Adempimenti enti, societa’ o associazioni

L’articolo 2 del regolamento, emanato con DPR n. 544 del 1999, prevede

per le societa’, enti e associazioni, di cui all’articolo 3, comma 3, del DPR

n. 640 del 1972, i seguenti adempimenti contabili:

– rilascio del titolo di accesso a tutti i partecipanti senza distinzione fra

soci e non soci, quando sia previsto per l’intrattenimento il pagamento di

un corrispettivo specifico;

– presentazione alla SIAE, entro dieci giorni dalla fine di ciascun anno

sociale, di un’apposita dichiarazione contenente l’ammontare delle quote e

dei contributi versati dai soci, nonche’ la specifica indicazione delle

attivita’ esercitate rientranti o meno nel campo di applicazione

dell’imposta sugli intrattenimenti. I dati esposti nella dichiarazione

saranno trasmessi dalla SIAE al Ministero delle finanze in virtu’ della

convenzione approvata con il decreto gia’ richiamato del 7 giugno 2000.

2.7 Attivita’ occasionali da intrattenimento

Si e’ gia’ chiarito al precedente paragrafo 2.5 che per le attivita’ in

argomento e’ previsto l’esonero dalla emissione di titoli di accesso.

Si evidenzia, inoltre, che ai sensi dell’articolo 3 del DPR n. 544 del

1999 i soggetti non esercenti attivita’ d’impresa che organizzano

occasionalmente le attivita’ di cui alla tariffa allegata al DPR n. 640 del

1972 sono tenuti ai seguenti adempimenti:

– presentazione, prima dell’inizio dell’evento, della dichiarazione di

effettuazione di attivita’ di cui all’articolo 19 del DPR n. 640 del 1972

(vedi paragrafo 2.2);

– presentazione alla SIAE, entro il quinto giorno successivo al termine della

manifestazione, di un’apposita dichiarazione recante gli elementi

identificativi dell’evento e i corrispettivi percepiti. I dati esposti nella

dichiarazione saranno trasmessi dalla SIAE al Ministero delle finanze in

virtu’ della convenzione approvata con il citato decreto del 7 giugno 2000.

2.8 Soggetti con ricavi non superiori a cinquanta milioni di lire

L’articolo 4 del regolamento emanato con DPR n. 544 del 1999, per i

soggetti di cui all’articolo 14, comma 1, lettera b), del DPR n. 640 del 1972

– attivita’ da intrattenimento svolte anche congiuntamente ad altre che

nell’anno solare precedente hanno conseguito ricavi complessivi per un importo

non superiore a cinquanta milioni di lire – prevede, come gia’ precisato al

paragrafo 2.5, la possibilita’ di esonero dall’emissione del titolo di

accesso.

Lo stesso articolo dispone, altresi’, che tali soggetti devono dare

preventiva comunicazione, sottoscritta dall’organizzatore, del possesso dei

requisiti per fruire della determinazione forfettaria dell’imponibile, ai

sensi dell’articolo 14 del DPR n. 640 del 1972. Come precisato nei precedenti

paragrafi 2.6. e 2.7, la SIAE provvedera’ a trasmettere al Ministero delle

finanze i dati acquisiti.

La comunicazione non va effettuata dai soggetti che optino per

l’applicazione dell’imposta sugli intrattenimenti nei modi ordinari, in base

alle disposizioni previste dal DPR n. 442 del 1997.

2.9 Adempimenti delle c

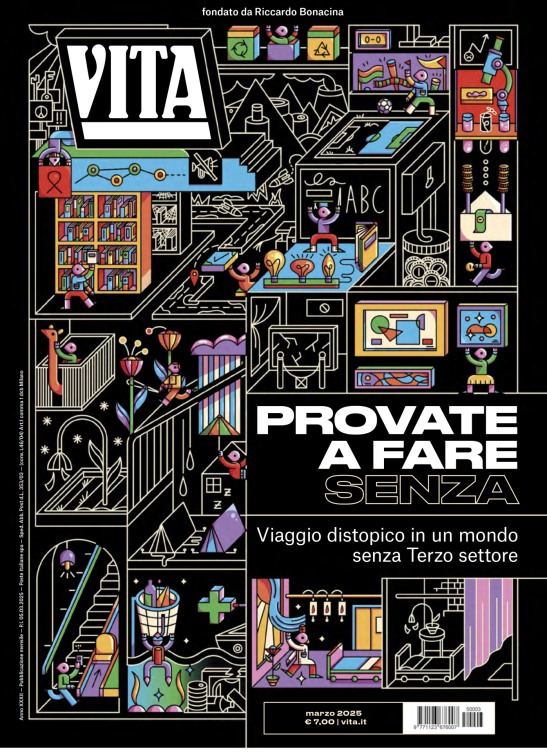

Nessuno ti regala niente, noi sì

Hai letto questo articolo liberamente, senza essere bloccato dopo le prime righe. Ti è piaciuto? L’hai trovato interessante e utile? Gli articoli online di VITA sono in larga parte accessibili gratuitamente. Ci teniamo sia così per sempre, perché l’informazione è un diritto di tutti. E possiamo farlo grazie al supporto di chi si abbona.