Scenari

Crisi dei mutui, la risorsa cartolarizzazione sociale

Presentata a Roma la seconda edizione dell'Osservatorio "Salva la tua casa" di Nomisma: l'aumento del costo del danaro, che fa lievitare le rate dei mutui a tasso variabile, unito all'erosione del reddito disponibile per effetto dell'inflazione, innesca una crisi che potrebbe vedere molte case finire all'asta. Una legge del 1999 sulle cartolarizzazione, recentemente modificata, offre una via d'uscita. Se ne è parlato su iniziativa della società benefit Save Your Home

di Redazione

Siamo di fronte ad una vera e propria emergenza mutui.

Ė quanto emerge dalla fotografia scattata dalla seconda edizione dell’Osservatorio SalvaLaTuaCasa promosso dalla società benefit Save Your Home e realizzato con il contributo di Nomisma. Il rapporto è stato presentato ieri a Roma, in occasione dell’evento Emergenza mutui. Quali soluzioni mettere in campo? che ha visto la partecipazione, delle parti politiche, di associazioni dei consumatori e di diversi professionisti in ambito legale.

La politica monetaria restrittiva della Bce fa da freno all’economia e spinge il sistema bancario verso una maggiore prudenza e politiche di erogazione più selettive. A questo si aggiunge una diminuzione del reddito disponibile per le famiglie: si stima che il 79% degli italiani abbia un reddito lordo inferiore a 30mila e annui, con il 31% dei contribuenti che addirittura non supera i 10mila. È quindi elevata la quota di italiani con un budget insufficiente per la gestione delle spese ordinarie e degli imprevisti, con l’aumento dei tassi – risaliti in un solo anno ai livelli di dieci anni fa – che comprime ulteriormente le disponibilità delle famiglie.

Fra inflazione e minor reddito disponibile

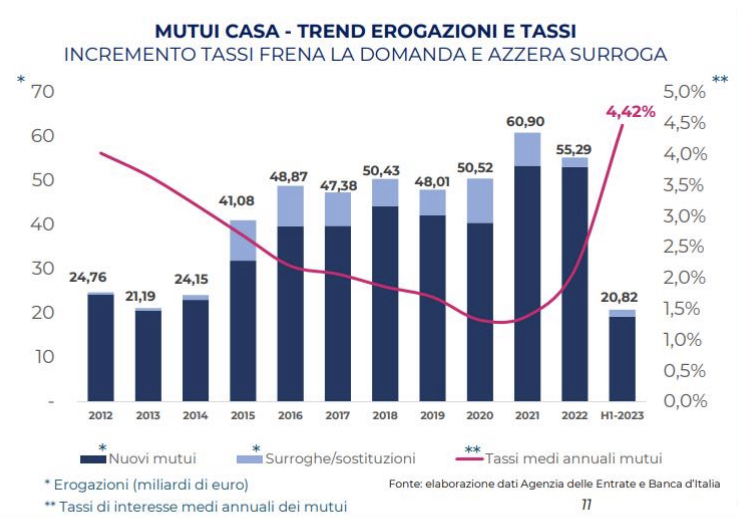

Sul fronte dei mutui per acquisto casa, il rialzo dei tassi si traduce in un calo del – 40% di erogazioni nei primi 9 mesi del 2023. Su 3,5 milioni di famiglie italiane con un mutuo in corso, per un valore complessivo di oltre 430 miliardi di euro, più del 36% ha sottoscritto un mutuo a tasso variabile. Tale componente resta elevata nonostante surroghe per oltre 60 miliardi dal 2012 ad oggi e le sostituzioni recenti appaiono una soluzione d’emergenza e tardiva rispetto agli aumenti preesistenti, che fissa inevitabilmente le rate mensili su valori elevati e molto meno sostenibili.

Al contempo, il forte incremento del costo del denaro genera una pressione crescente sulle famiglie, impreparate a gestire il corposo aumento delle rate. Dall’Osservatorio SalvaLaTuaCasa emerge come la rata di un mutuo a tasso variabile raggiunga livelli di allerta per tutte le fasce di reddito fino almeno a 1.900 euro netti mensili, con un peso che arriva a superare il 60% del reddito netto di queste famiglie. E le attese future sul costo del denaro lasciano intendere che per molte famiglie risulterà difficile un pieno recupero del precedente reddito disponibile.

L’incremento del costo del denaro potrebbe inoltre interrompere la progressiva riduzione del tasso di deterioramento dei mutui in carico alle famiglie verificatasi negli ultimi dieci anni, anche grazie alle moratorie varate nel periodo Covid. In mancanza di misure efficaci, il forte rialzo dei tassi potrebbe causare un marcato peggioramento della rischiosità del credito, con impatti negativi sia per le famiglie sia per gli istituti di credito.

Tale situazione si rifletterà probabilmente anche sul mercato delle aste con un aumento previsto per il 2024 del 10% rispetto all’anno corrente per cui si stima -nel 2023- un numero di aste compreso tra le 150-160mila. Le aste immobiliari presentano molte criticità di sistema ed effetti negativi per banche e famiglie: i prezzi di aggiudicazione dimezzano infatti il valore dell’immobile rispetto alle quotazioni di mercato, e lunghezza ed onerosità dei procedimenti riducono ulteriormente il ricavato effettivo, lasciando ampie quote di scoperto a danno di creditori e debitori.

Appello a politica e banche

«Vogliamo invitare la politica e gli istituti di credito a considerare nei processi di smaltimento del debito la cartolarizzazione a valenza sociale, uno strumento win-win per tutte le parti in causa», sottolinea Gianfranco Dote, ceo di Save Your Home, «è infatti necessario mettere in campo strumenti concreti per difendersi dall’emergenza mutui, tutelando ogni famiglia meritevole che si dovesse trovare in situazioni di difficoltà. Ci troviamo in una fase congiunturale economica molto complessa, caratterizzata da un notevole ridimensionamento degli ammortizzatori sociali a fronte di un numero sempre maggiore di famiglie che potrebbero non riuscire a far fronte al regolare rimborso delle rate del mutuo. Per difenderci da questa emergenza invitiamo la politica e gli istituti di credito a considerare nei processi di smaltimento del debito lo strumento della cartolarizzazione a valenza sociale, uno strumento che ha come risultato quello di trasformare un debitore insolvente in un debitore solvibile».

Che cos’è la cartolarizzazione a valenza sociale

Le operazioni di cartolarizzazione a valenza sociale sono un caso particolare rispetto alle norme generali sul tema e prevedono, su istanza dei debitori e contestualmente alla cessione dei crediti, il trasferimento degli immobili posti a garanzia di quei crediti a una società immobiliare veicolo d’appoggio (Reoco) e la loro concessione in locazione agli originari debitori. L’impatto sociale consiste principalmente nel garantire continuità di occupazione degli immobili da parte dei debitori.

L’Osservatorio SalvaLaTuaCasa

L’Osservatorio SalvaLaTuaCasa nasce nel 2023 con l’obiettivo di fornire strumenti informativi aggiornati, rivolti a operatori e stakeholder del mercato creditizio, per la valutazione dell’attuale scenario congiunturale in funzione delle scelte da operare e che garantiscano il migliore impatto sociale. Attraverso la predisposizione di indagini di mercato, survey e l’organizzazione di eventi destinati ad un’ampia community di addetti ai lavori, vuole essere un riferimento per il monitoraggio del mercato dei mutui, partendo dall’analisi dei 3 protagonisti: creditori, debitori ed investitori. L’Osservatorio ha più dimensioni di analisi (lo scenario di riferimento, famiglie e mutui, l’effetto “asta” e l’impatto sociale) e investiga le esperienze di stakeholder quali i commercialisti e gli avvocati rispetto alla consulenza, all’affiancamento e alla preparazione dei loro clienti al rapporto con il mondo del credito. L’Osservatorio SalvaLaTuaCasa è realizzato in collaborazione con Nomisma e con il contributo di Syho – Save Your Home.

In apertura la foto di Ashin K Suresh per Unsplash.

Vuoi accedere all'archivio di VITA?

Con un abbonamento annuale potrai sfogliare più di 50 numeri del nostro magazine, da gennaio 2020 ad oggi: ogni numero una storia sempre attuale. Oltre a tutti i contenuti extra come le newsletter tematiche, i podcast, le infografiche e gli approfondimenti.