Economia

Esposito: «Il caso GameStop? La spia di un sistema che corre verso il baratro»

«In molti salutano la vicenda come la vittoria di Davide contro Golia. Cioè degli investitori retail contro gli hedge fund. Quello che vedo io invece è un far west che rischia di rendere inutile il sistema finanziario nella misura in cui non sia più utile a capire verso cosa stiamo andando», spiega l'economista dell'Università LIUC. L'intervista

GameStop è una nota catena di negozi di vendita di videogiochi. Qualcosa di molto simile ad altri marchi molto noti del passato come Blckbuster. La vicenda che coinvolge questo marchio non ha a che fare direttamente con il business dei games né con i bilanci della società. GameStop, o meglio le sue azioni, sono state le munizioni con cui si è combattuta in questi giorni una guerra finanziaria. Per riassumerla in poche parole tecniche: a fronte di short selling lanciato da grandi hedge fund, il mercato retail si è organizzato e ha lanciato un short squeeze facendo impennare il valore delle azioni del marchio e obbligando i broker che gestiscono i fondi a minimizzare le perdite. Detto così può sembrare complesso ma non lo è. Abbiamo chiesto all'economista e docente dell'Università Luis di Roma, Marcello Esposito, di aiutarci a capire.

Partiamo da una prima questione: cos'è lo short selling?

In italiano è la vendita allo scoperto. Una pratica molto usata nei mercati finanziari. È esattamente l'attività che viene descritta in un film che vediamo ogni anno sotto Natale: “Una poltrona per due”. I ricchi fratelli Duke fanno esattamente short selling, vendono allo scoperto azioni del succo d'arancia concentrato.

Ma tecnicamente cosa significa vendere allo scoperto?

In realtà è molto semplice. Significa che qualcuno prende a prestito delle azioni che non ha, le vende sul mercato e si impegna a ricomprarle ad un certa data. È una scommessa al ribasso e cioè che nel momento del riacquisto dell'azione il prezzo della stessa sia molto inferiore al prezzo che aveva quando è stata venduta. Nella differenza tra i due prezzi sta il guadagno. Quindi in questo caso alcuni hedge fund hanno preso in prestito azioni GameStop impegnandosi a rivenderle in futuro, puntando sul fatto che l'azienda, basandosi su un modello tradizionale di vendita al dettaglio in epoca di Pandemia, sarebbe andata in difficoltà e quindi le azioni avrebbero perso valore.

Tutto questo è lecito?

Quando viene fatto seguendo le regole sì, è del tutto normale. A fronte di informazioni trasparenti e di un contesto un fondo immagina le ricadute sul mercato e scommette di conseguenza.

Molti analisti però sottolineano come queste operazioni non sempre siano così trasaprenti…

Un aspetto negativo di queste attività è che spesso questi hedge fund pubblicizzano le loro scommesse allo scoperto, magari divulgando dossier e indagini riguardo le aziende sulle cui azioni hanno scommesso, finendo così per spingere il mercato nella direzione a loro più favorevole. Non è, anche qui, sempre e comunque una cosa negativa. Il caso di Nikola, ad esempio, fu un utilizzo di questi sistemi positivo. In sostanza questa azienda di veicoli elettrici, simile a Tesla, aveva lanciato dei camion elettrici. Hindenburg Research, società di analisi finanziaria, ha venduto allo scoperto le loro azioni rendendo noto poi un reportin cui spiegava di aver scoperto un trucco per cui l'azienda di fatto divulgava informazioni false per trarre vantaggi e avviare collaborazioni a condizioni vantaggiose. Il report era accurato e le accuse fondate. Non è necessariamente un'attività negativa. Come sempre ogni strumento può essere usato bene o male.

La vendita allo scoperto della storia che stiamo raccontando, quella nei confronti di GamedStop, però ha subito un clamoroso short squeeze. Che cosa vuol dire?

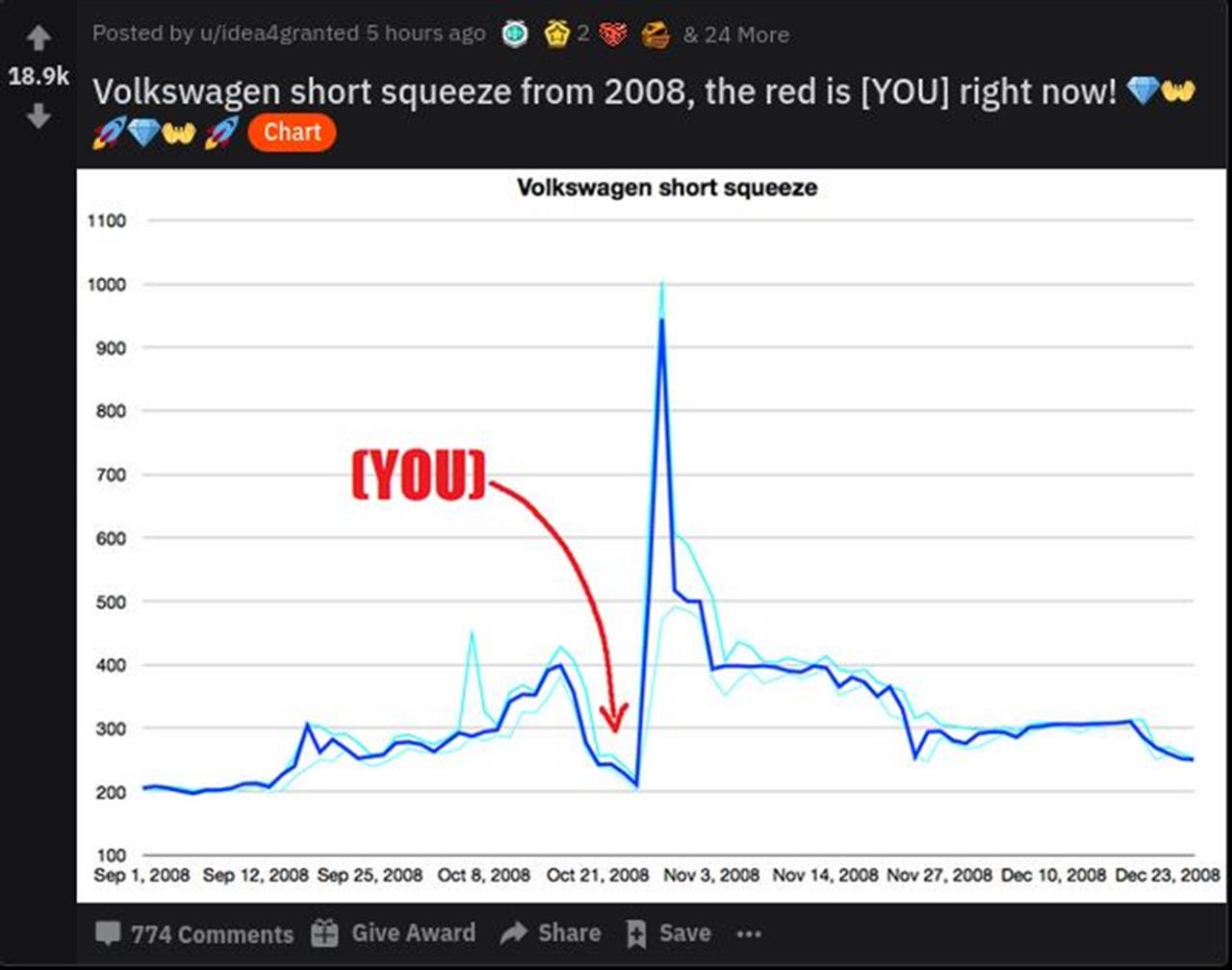

Anche questo è uno strumento che esiste da sempre. Lo short squeeze è quando un altro attore del mercato decide di provare a fare alzare il prezzo delle azioni su cui un competitor ha lanciato una vendita allo scoperto.

Alzare il prezzo delle azioni significa generare l'effetto contrario di quello atteso dai venditori allo scoperto. Che reazione genera?

Siccome per scommettere al ribasso le azioni o i soldi, come dicevamo all'inizio, sono in prestito, se ci sono forti esposizioni e il prezzo invece che scendere sale i creditori chiedono garanzie aggiuntive. Più sale il prezzo più crescono le garanzie. Un sistema che manda in grande difficoltà chi ci si ritrova in mezzo.

Ed è quello che è successo con GameStop. Ma perché questa volta una vicenda che dovrebbe essere normale amministrazione nel mondo finanziario sta facendo tanto rumore?

Perché per la prima volta un terreno di caccia dedicato ai professionisti è stato violato da semplici investitori. Cioè a lanciare lo short squeeze sono stati tantissimi semplici investitori retail che si sono organizzati. È partito tutto dal social network Reddit, in cui in alcuni gruppi di discussioni dedicati all'ambito finanziario, in particolare uno chiamato “r/wallstreetbets”, è iniziata una campagna volta proprio a far alzare il prezzo delle azioni di GameStop per far perdere miliardi di dollari agli hedge fund. Operazione riuscita perché la movimentazioni di migliaia di singoli investitori ha determinato la crescita delle azioni da 30 dollari fino a 360 dollari in soli due giorni. Tanto da portare chi aveva fatto la vendita allo scoperto a comprare azioni GameStop prima del termine che si era dato e limitare le perdite.

Un evento che ha fatto salutare la vittoria di Davide contro Golia…

È naturalmente la prima volta che i piccoli riescono a battere i colossi della finanza. Sicuramente il primo dato che bisogna rilevare è che esiste una rivalsa, anche sociale, alla base di questa manovra finanziaria. Dalle piazze e dai social la rabbia si è spostata direttamente in borsa. Quello che però è necessario sottolineare è che è una vittoria di Pirro. Bisogna stare molto attenti. Perché i retailer, anche qualore si muovano in gruppo rimangono soli e nella maggior parte dei casi non sono esperti. Uno delle prime cose che avvengono, tipicamente, quando uno squeeze va a buon fine e quindi finisce, è che il prezzo crolla. Questo significa, da un lato, che tantissimi ignari investitori amatoriali rischiano di perderci tantissimi soldi senza neranche sapere perché. Ma anche gli stessi che hanno lanciato l'operazione se non vendono al momento giusto rischiano di perdere tutto. In secondo luogo che questo tipo di operazione è facilmente manipolabile proprio da chi fa speculazione di mestiere. Infine che così si trasforma il mercato in un casinò dove non contano più i fondamentali dell'economia ma questi trucchi. Il mercato finanziario in questo modo semplicemente non serve più a nulla.

La domanda è scontata: se non per il profitto a cosa serve il mercato finanziario?

Il mercato finanziario serve a segnalare con i prezzi come va l'economia e quali sono i costi di certe scelte. Se un'azienda come GameStop decide di non avere l'e-commerce il mercato dovrebbe servire a segnalare che si tratta di una scelta sbagliata, facendo scendere il prezzo. Se questo non succede e tutto diventa una guerra speculativa i rischi sono enormi.

Quindi l'operazione GameStop da parte dei reteiler non è la strada?

No, non è creando il Far West che risolveremo un problema

Possiamo dire che GameStop è un episodio importante non di per sé ma perché fa vedere un pericolo?

Esattamente, dimostra la totale aberrazione del mercato. Quello di cui ci si deve preoccupare non sono le azioni di GameStop ma di quelle di Tesla e Apple.

Può approfondire?

In questo 2020 e ancora oggi, in piena pandemia, chi ha la fortuna di avere delle azioni si sta arricchendo. Un'assurdità resa possibile dalle Banche Centrali che hanno iniettato una quantità di denaro spaventosa per tenere alti i prezzi e generare un'illusione di ricchezza. Soldi che servono oggi a quotare una azione Apple a 40 volte i suoi utili di un anno. È un po' come se nell'economia reale qualcuno comprasse un bar che genera 20mila euro al mese di utili, non di profitti ma di utili, pagandolo 800mila euro. Significa che per andare in pareggio gli servono 40 anni. Semplicemente non ha alcun senso. Infatti il prezzo di acquisto di un esercizio commerciale rispetto agli utili va dalle 4 alle 8 volte a seconda del periodo. Questo testimonia come il mercato finanziario non abbia più alcuna connessione con l'economia reale.

Che rischi corriamo?

Che la bolla speculativa esploda. Quando le Banche Centrali, di fronte all'inflazione che verrà, saranno costrette a ridurre la liquidità che immettono nel mercato, succederà. Immaginiamo una mongolfiera: finché si immette aria calda rimane bella gonfia, appena si smette di soffiarci dentro l'aria calda si sgonfia e precipita. E le conseguenze economiche saranno durissime. Perché bisogna ricordarsi bene che abbiamo investito in queste azioni gonfiate anche i fondi pensione.

La politica quindi per una volta non ha colpe?

Più che altro un mercato che non funziona più correttamente non permette ai politici di prendere decisioni accurate. Oggi abbiamo, a fronte di un debito pubblico che sta esplodendo in tutto il mondo occidentale, tassi a zero o sottozero. In una fase come questa è sostanziale capire i costi delle scelte politiche, come investire sui monopattini elettrici o varare il cashback. Perché i tassi bassi non significa che non arriverà il momento di pagare i debiti. Semplicemente oggi non sappiamo il costo delle nostre scelte, perché non abbiamo l'avviso del mercato. Se decidiamo, in una situazione di normalità, di costruire una ferrovia o un aeroporto il mercato stabilirà una percentuale magari del 3%. Se invece investi sui monopattini la percentuale salirebbe al 7/8% perché il mercato è diffidente. In questo momento non abbiamo più questo feedback. È come se ci avessero tolto la linea gialla dalle banchine della metropolitana. Non sappiamo più dove inizia il pericolo.

Cosa si può fare per uscirne?

Bisognerebbe che i regolatori e le Banche Centrali si rendessero conto che la funzione primaria del mercato è segnalare lo stato dell'economia attraverso i prezzi e che il rischio è che si trasformi in modo sistemico in una grande casinò. Il rischio che corriamo è di finire come l'Unione Sovietica.

17 centesimi al giorno sono troppi?

Poco più di un euro a settimana, un caffè al bar o forse meno. 60 euro l’anno per tutti i contenuti di VITA, gli articoli online senza pubblicità, i magazine, le newsletter, i podcast, le infografiche e i libri digitali. Ma soprattutto per aiutarci a raccontare il sociale con sempre maggiore forza e incisività.