Economia

Cooperative sociali e ibridi: la fotografia dell’impresa sociale in Italia

Presentata la quinta edizione dell'Osservatorio su finanza e Terzo settore, realizzata con il supporto scientifico di Aiccon. Il documento (in allegato la versione sintetica) si concentra sui fabbisogni finanziari e le prospettive evolutive dell'imprenditorialità sociale italiana

di Redazione

Il rapporto 2015, quinta edizione dell’Osservatorio Ubi Banca su finanza e Terzo settore, si concentra sui fabbisogni finanziari e le prospettive evolutive dell’imprenditorialità sociale italiana. Per quanto riguarda le cooperative sociali le principali evidenze mostrano: maggiore efficienza e stabilità nei rapporti con la Pubblica amministrazione confermata anche per il 2016 e aumento delle previsione di crescita delle entrate da vendita di beni e servizi sul mercato (+4,4%), ma anche una maggiore fidelizzazione degli istituti di credito nei confronti delle cooperative sociali dovuta all’apprezzamento delle cooperative sociali riguardo ai metodi di valutazione personalizzati da parte delle banche. D’altro lato diminuiscono le richieste di finanziamento per investimenti (-3,2%), mentre aumenta il tasso di concessione dell’intero ammontare richiesto (+4,0%). Inoltre l’autofinanziamento torna a rappresentare la principale fonte di copertura (47,3%) degli investimenti previsti.

Per quanto riguarda gli ibridi organizzativi le principali evidenze riguardano: Previsioni di crescita delle entrate 2016, derivanti sia dal rapporto con la Pubblica amministrazione che dalla vendita di beni e servizi sul mercato, più ottimistiche rispetto a quelle delle cooperative sociali. Inoltre, oltre la metà del campione è soddisfatto dei servizi offerti dagli istituti di credito con cui è in rapporto. Si evidenzia altresì un’alta percentuale di richieste di finanziamento per investimenti (79,0%), con un elevato tasso di concessione (86,7%) e un maggior ricorso ai tradizionali canali di credito bancario rispetto alle cooperative sociali (+7,5%) a copertura degli investimenti (anche in fase di avviamento), oltre al significativo ricorso all’autofinanziamento (48,6%)

L’appuntamento annuale con la presentazione dell’indagine dell’“Osservatorio Ubi Banca su Finanza e Terzo settore” (con il supporto scientifico di Aiccon – Associazione Italiana per la promozione della Cultura della Cooperazione e del Non Profit) si inserisce in un percorso strategico di comprensione e di un più efficace servizio al mondo del non profit compiuto da UBI Banca, che dal 2011 si è dotata di una struttura organizzativa dedicata alla gestione dei rapporti con la clientela appartenente al settore non profit: Ubi Comunità un modello di servizio che si è arricchito nel corso del 2015 con il lancio del primo project finance ad impatto sociale, intervento innovativo in ottica “pay for success/result”.

«L’Osservatorio conferma la resilienza dell’imprenditorialità sociale italiana nelle sue diverse componenti», afferma Rossella Leidi, Chief Business Officer di Ubi Banca. «Tale settore, in forte fermento, si conferma un interlocutore sempre più specializzato nel riconoscere il valore e la specificità dell’offerta bancaria costruita sulla base delle effettive esigenze, come quella di UBI Comunità».

«La V edizione della rilevazione mette a confronto la cooperazione sociale tradizionale con gli ibridi organizzativi» spiega Guido Cisternino, responsabile Enti Associazioni e Terzo Settore. «Dall’analisi emerge l’elevata dinamicità ed imprenditorialità, seppure con finalità e connotazione sociale, delle “imprese sociali di seconda generazione”, fortemente orientate a scambiare beni e servizi con cittadini e imprese piuttosto che con la Pubblica Amministrazione, così come dimostrata dall’innovativa esperienza di project finance ad impatto sociale realizzata dal nostro Gruppo nel 2015».

Da parte sua Paolo Venturi, direttore Aiccon aggiunge: «La finanza si conferma uno strumento centrale per l’impresa sociale. È interessante osservare come il ruolo delle banche venga percepito diversamente dalle imprese sociali di nuova generazione, caratterizzate da un alto livello di imprenditorialità e da un differente utilizzo degli strumenti finanziari intesi principalmente come strumenti a supporto degli investimenti piuttosto che risorse da destinare alla gestione tradizionale».

La V edizione dell’indagine, riferita all’anno 2015, è stata realizzata attraverso un’analisi campionaria svolta tramite la somministrazione di un questionario di indagine rivolto rispettivamente ai responsabili di 250 cooperative sociali e consorzi di cooperative sociali e di 25 ibridi organizzativi, ovvero entità promosse dalla cooperazione sociale, caratterizzate da un alto livello di imprenditorialità e innovazione nonché da strutture societarie/giuridiche anche sotto forma di società di capitali, selezionati all’interno del Gruppo Cooperativo Cgm.

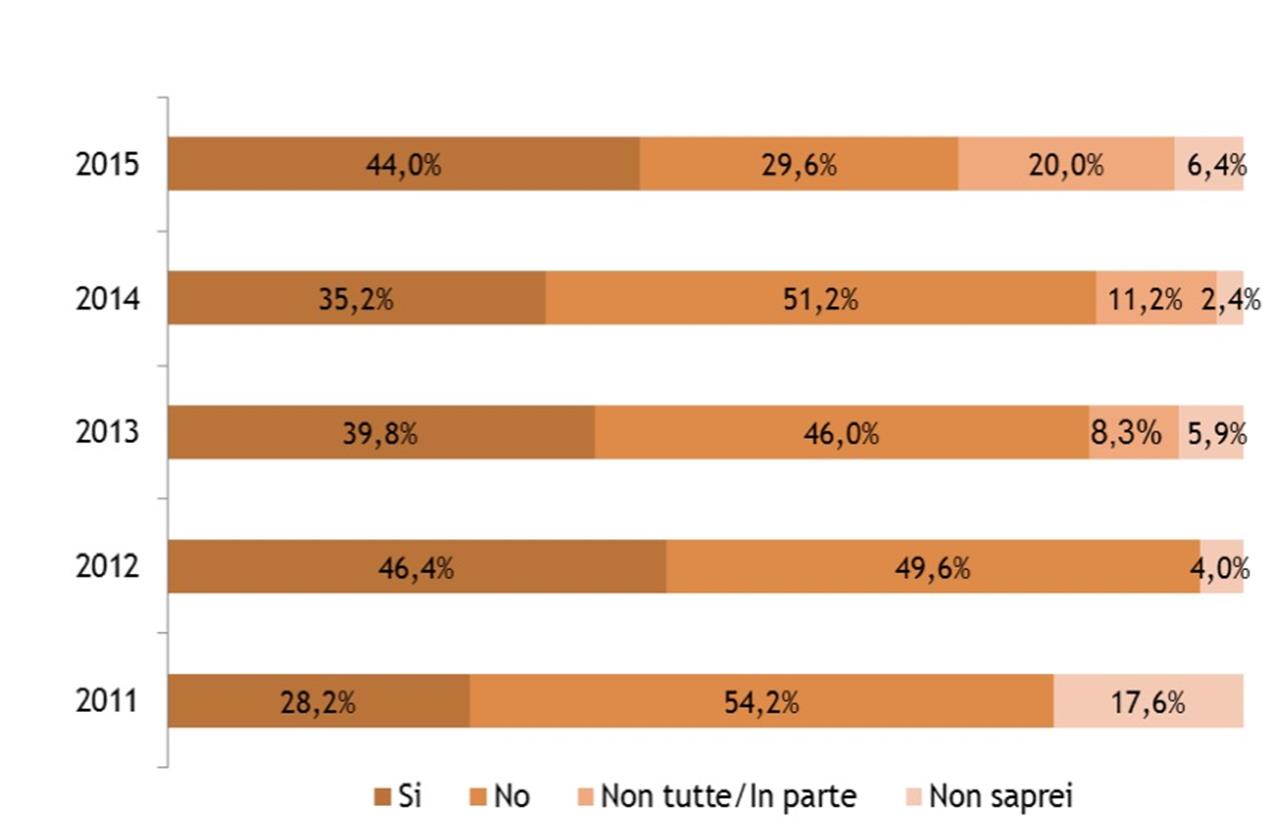

Stabile il numero medio di istituti di credito con cui le cooperative sociali intrattengono rapporti (il 41,2% degli intervistati dichiarano di avere relazioni con due banche; il 28,0% ha rapporti con più di due banche, soprattutto i consorzi). Aumenta la percezione da parte delle cooperative sociali dell’attuazione da parte del sistema bancario di strategie di personalizzazione nei confronti dei soggetti non profit: il 44,0% (+8,8 punti percentuali rispetto al 2014) ritiene che le banche applichino metodi di valutazione personalizzati.

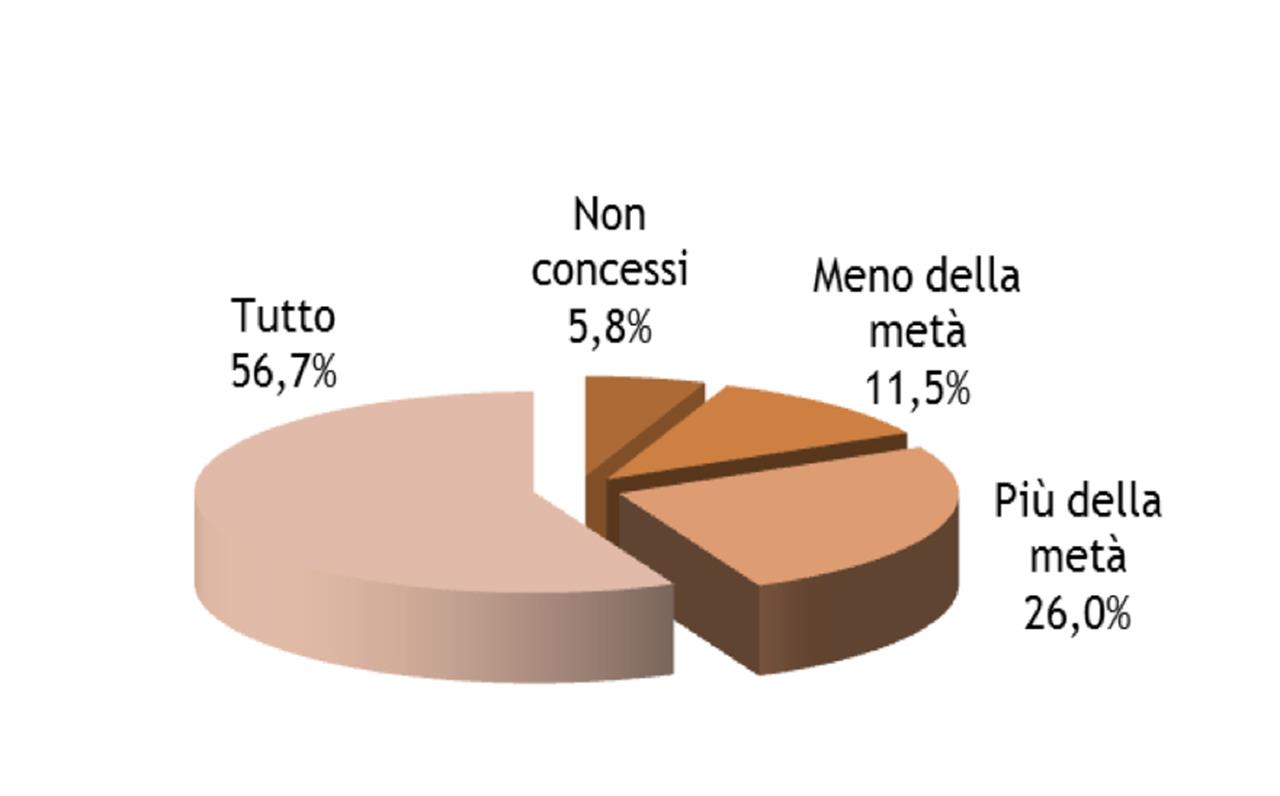

La tendenza positiva viene confermata anche dalla percentuale di concessione di finanziamenti: più della metà delle cooperative sociali dichiara di aver avuto esito positivo alla richiesta inoltrata agli istituti di credito con la concessione dell’intero ammontare del finanziamento richiesto (+4,0% rispetto al 2014).

Nell’ambito dell’utilizzo di prodotti e servizi bancari da parte delle cooperative, si evidenzia il calo di tutte le forme di credito, ad eccezione dell’anticipo crediti/contributi nei confronti della Pubblica Amministrazione (+1,2% sul 2014). In particolare, si segnala un’ulteriore diminuzione delle richieste di finanziamento per investimenti (-3,2% sul 2014 e -11,1% sul 2013).

Come già confermato dalle precedenti edizioni dell’Osservatorio, sono soprattutto le cooperative sociali che presumono di ottenere entrate principalmente da vendita di beni e servizi sul mercato a far registrare una previsione di andamento positivo per il 2016. Per l’anno in corso le cooperative sociali prevedono altresì un aumento rispetto al proprio fabbisogno finanziario per investimenti (+10,0% rispetto alla precedente edizione). Tra chi prevede investimenti (circa il 49,0% del campione) l’autofinanziamento torna ad essere la principale fonte di copertura (47,3%, +10,1% sull’anno precedente) a fronte di esigenze di sviluppo e di investimento. Sono soprattutto i consorzi e i soggetti operanti in ambito ambientale a prevedere un maggiore ricorso all’autofinanziamento.

Quasi 1 cooperativa sociale su 2, infine, ritiene che per sostenere e incrementare la domanda di investimenti e quindi delle richieste di finanziamento sia necessaria l’istituzione di un fondo di garanzia dedicato.

A completamento del quadro relativo al rapporto tra finanza e imprenditorialità sociale in Italia, questa edizione dell’Osservatorio ha ampliato lo spettro di analisi dell’indagine rivolta alle cooperative sociali ad un gruppo di imprese sociali che nascono e sono promosse dalla cooperazione sociale afferente al Gruppo Cooperativo CGM e che si caratterizzano per la loro dimensione imprenditoriale e innovativa.

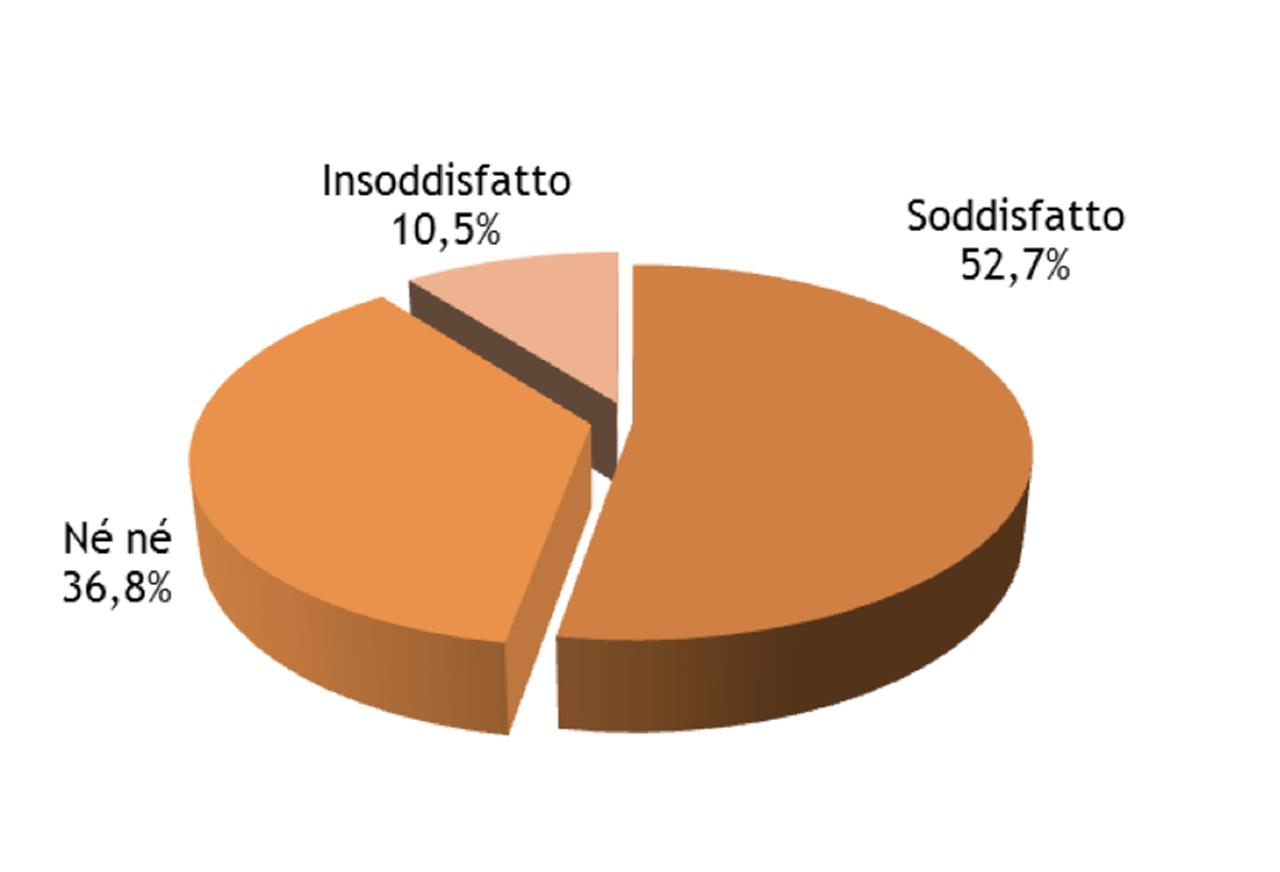

Dal confronto, è emerso come il bacino di ibridi organizzativi, seppure eterogeneo al suo interno (per forma giuridica e ambiti di attività) presenti chiare e specifiche tendenze e peculiarità che li differenziano dalla cooperazione sociale nel rapporto con il mondo della finanza. Anzitutto, è stato possibile rilevare un diverso orientamento nella relazione con gli istituti di credito: un ibrido organizzativo su due intrattiene rapporti con tre o più banche dalle quali non ritengono di ottenere una significativa personalizzazione dei metodi di valutazione (52,6% dei rispondenti dichiara che gli istituti di credito con cui si hanno rapporti abbiano solo parzialmente introdotto strategie di personalizzazione). Per contro, il livello di soddisfazione per i servizi utilizzati è alto: più della metà degli ibridi organizzativi (52,7%) si reputa soddisfatto rispetto all’offerta commerciale delle proprie banche di riferimento.

In foto addetti della cooperativa Biplano di Urgnano (Bergamo) specilizzata in agricoltura sociale

Nessuno ti regala niente, noi sì

Hai letto questo articolo liberamente, senza essere bloccato dopo le prime righe. Ti è piaciuto? L’hai trovato interessante e utile? Gli articoli online di VITA sono in larga parte accessibili gratuitamente. Ci teniamo sia così per sempre, perché l’informazione è un diritto di tutti. E possiamo farlo grazie al supporto di chi si abbona.