Volontariato

Azzardo legale e riciclaggio: i comportamenti “anomali” secondo Bankitalia

L’art. 41 del decreto legislativo 21 novembre 2007, n. 231 impone a intermediari e soggetti che svolgono attività finanziaria di portare a conoscenza della Banca d'Italia - mediante l’invio di una segnalazione di operazioni anomale - le operazioni legate al gioco d'azzardo per le quali “sanno, sospettano o hanno ragionevoli motivi per sospettare che siano in corso o che siano state compiute o tentate operazioni di riciclaggio o di finanziamento del terrorismo”. La Lombardia risulta in testa alle classifiche di queste segnalazioni

di Marco Dotti

Un allarme lanciato da tempo

Nel marzo del 2009, un importante rapporto del Gruppo Asia-Pacifico (GAP), redatto in collaborazione col Gruppo d'Azione finanziaria internazionale (GAFI), l'organismo intergovernativo sorto durante il G7 del 1989, segnalava le tante, troppe vulnerabilità dei sistemi di controllo e sicurezza antiriciclaggio nell'ambito dell'azzardo legale su rete fisica, nello specifico dei casinò.

In particolare – si evince da un rapporto che non ha perso attualità – le attività di gioco d'azzardo legale sembrano prestarsi particolarmente a tutte quelle organizzazioni – e sono molte – che cercano una "legittimazione" formale per denaro di provenienza quanto meno incerta.

L'azzardo, là dove legalizzato, rappresenta un canale sempre aperto per il riciclaggio di denaro e, non ultimo, per il finanziamento e/o l'autofinanziamento delle reti terroristiche internazionali (altro tema che emerge dal rapporto Gafi-Gap).

La connessione tra attività di riciclaggio e settore del cosiddetto "gaming" sono state evidenziate in questi anni da studi e indagini specifiche, che hanno messo in risalto come il riciclaggio possa avvenire anche attraverso strumenti apparentemente meno vistosi rispetto ai casinò, come le "macchinette", Un esempio su tutti: le FOBT inglesi, simili a "bancomat" e presenti nei negozi di scommesse inglesi. Le FOBT hanno alzato la soglia di attenzione dell'opinione pubblica inglese, tanto che l'8 novembre 2013, il Guardian arrivava a titolare in termini più che espliciti un articolo di Randeep Rahmesh: "The gambling machines helping drug dealers 'turn dirty money clean' ".

In Italia, la stessa problemativa si è avuta e si ha con le VLT, le macchinette introdotte per decreto proprio nel 2009 e oramai diffusissime nelle sale gioco sparse sul territorio italiano.

VLT & Scommesse: gruviera per il riciclaggio

Nel luglio del 2014, il Comitato di Sicurezza Finanziaria (Csf) del Ministero dell'Economia e delle Finanze ha approvvato il primo rapporto dedicato all'Analisi nazionale dei rischi di riciclaggio e di finanziamento del terrorismo (National Risk Assessment, NRA), reso pubblico nel dicembre scorso.

Il National Risk Assessment sintetizza le esperienze di tutte le autorità amministrative, investigative e giudiziarie coinvolte nella lotta al riciclaggio e al finanziamento del terrorismo e nella nota di sintesi delle vulnerabiltà, pubblicata dal Ministero dell'Economia e delle Finanze, leggiamo che

L’interesse delle mafie verso il settore dei giochi non riguarda esclusivamente il gioco illegale ma si estende in modo significativo anche al perimetro delle attività legali del gioco. Data questa premessa di contesto le varie tipologie di gioco (non tutte attualmente incluse nel perimetro dell’antiriciclaggio) differiscono quanto a specifici profili di rischio e vulnerabilità. Tra le forme di gioco on line le piattaforme di gioco di altri paesi comunitari operanti in libera prestazione di servizi comportano vulnerabilità relativa molto significative in quanto i relativi flussi finanziari sfuggono completamente al monitoraggio delle autorità. Tra le forme di gioco su rete fisica vanno segnalati con vulnerabilità relativa molto significativa (rischio specifico rilevante e vulnerabilità molto significative) gli apparecchi da intrattenimento c.d. VLT e le scommesse a quota fissa perché ben si possono prestare a operazioni di riciclaggio.

Mef, Comitato di Sicurezza finanziaria, “Analisi nazionale dei rischi di riciclaggio e di finanziamento del terrorismo, 2014 (National Risk Assessment, NRA)”

Gli allarmi sono stati confermati dal Rapporto 2014 dell'Unità di Informazione della Banca d'Italia, pubblicato nel maggio scorso, che ha evidenziato come stia crescendo il numero di segnalazioni che, dagli sportelli bancari, arrivano alle autorità di vigilanza.

La Lombardia è la regione da cui ha avuto origine il maggior numero di segnalazioni di operazioni sospette di riciclaggio e finanziamento del terrorismo (13.021, pari al 18,1% del totale), seguita da Lazio (8.948, pari al 12,5%) e Campania (8.786, pari all’12,2%.

Tra le segnalazioni di anomalie di azzardo legale su rete fisica risultano in aumento le segnalazioni di anomalie collegate all’utilizzo di macchinette, in particolare degli apparecchi Video Lottery Terminal (VLT) presenti nelle sale da gioco diffuse sui territori.

La maggior parte delle segnalazioni – si legge a pagina 55 del rapporto – riguarda "la presenza presso il medesimo gestore di vincitori ricorrenti: la frequenza delle vincite in capo agli stessi soggetti potrebbe sottendere un mercato occulto di tickets vincenti, nell’ambito del quale i riciclatori acquisterebbero i titoli dagli effettivi vincitori, in contropartita di un corrispettivo maggiorato".

Azzardo e comportamenti "anomali" allo sportello bancario

I bancari hanno il dovere di segnalare alla Banca d'Italia i comportamenti anomali e sospetti. Nel 2014, l'Unità di Informazione Finanziaria ha ricevuto 71.700 segnalazioni di queste operazioni sospette, con un incremento di oltre 7.000 segnalazioni rispetto all'anno precedente.

Questo dato, unito a quello della tempestività nelle segnalazioni ( il 55% delle segnalazioni di anomalie è pervenuta alla UIF entro un mese dall'operazione, il 70% entro due mesi), fa comprendere come sia mutato l'atteggiamento e quanto sia cresciuto l'allarme rispetto a un settore, quello dell'azzardo legale, che nel corso del 2014 ha visto raddoppiare le segnalazioni di "anomalie" – 2.200 in tutto – portate all’attenzione dell’Unità sia dagli intermediari bancari, sia dagli altri destinatari della normativa antiriciclaggio ai sensi dell’art. 14 del d.lgs. 231/2007.

Lo schema del riciclaggio

Sappiamo che il riciclaggio si articola in almeno tre operazioni, tra loro legate e connesse:

1) fase dell'accumulazione. Si raccolgono i capitali derivanti dall’attività criminale;

2) fase della trasformazione e del trasferimento. Il denaro viene materialmente o virtualmente trasferito da un deposito ad un altro per nasconderne l'origine illecita;

3) fase dell'investimento. Il denaro, debitamebte ripulito, viene investito in attività economiche o finanziarie legali.

L'azzardo mostra evidenti vantaggi, soprattutto in rapporto alla fase 2, quella della trasformazione e del trasferimento e anche in funzione della sua connessione con sistemi di pagamento virtuali è diventato il medio ideale e sempre più necessario tra accumulazione e investimento.

I doveri dei bancari

L’art. 41 del decreto legislativo 21 novembre 2007, n. 231 impone agli intermediari finanziari e altri soggetti che svolgono attività finanziaria di portare a conoscenza della UIF, mediante l’invio di una segnalazione di operazioni sospette, le operazioni legate al gioco d'azzardo per le quali “sanno, sospettano o hanno ragionevoli motivi per sospettare che siano in corso o che siano state compiute o tentate operazioni di riciclaggio o di finanziamento del terrorismo”.

Il sospetto deve fondarsi su una valutazione compiuta di tutti gli elementi delle operazioni – oggettivi e soggettivi – a disposizione dei segnalanti, acquisiti nell’ambito dell’attività svolta ovvero a seguito del conferimento di un incarico.

Per agevolare l’individuazione delle operazioni sospette, il decreto prevede alcuni strumenti operativi: gli indicatori di anomalia e i modelli e gli schemi rappresentativi di comportamenti anomali, elaborati e diffusi dalla UIF, tra cui si segnala quello legato al settore giochi e scommesse del 2013.

Che fare?

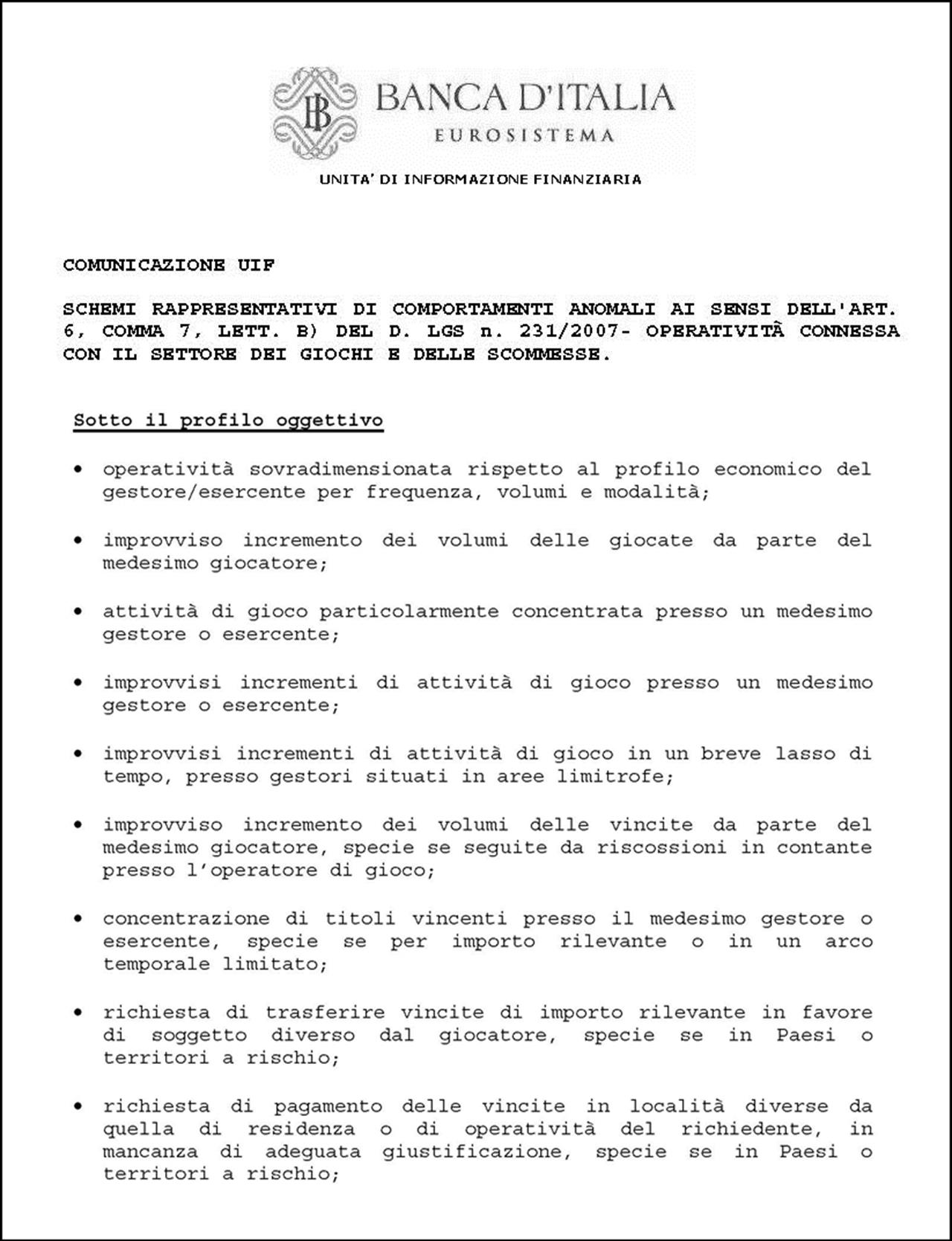

Nel 2013. l'Unità di Informazione Finanziaria della Banca d'Italia ha pubblicato i cosiddetti "Schemi rappresentativi di comportamenti anomali ai sensi dell'art. 6, comma 7, lett. b) del D.lgs. 231/2007", ossia le indicazioni per i bancari relative alla "operatività connessa con il settore dei giochi e delle scommesse". I bancari sono tenuti a segnalare alla Banca d'Italia una serie di comportamenti anomali tanto sotto il profilo soggettivo, quanto sotto il profilo oggettivo.

Vediamo – testualmente, sottolineando quelle che appaiono come le più delicate – le vulnerabilità nel sistema dell'antiriciclaggio individuate dalla Banca d'Italia. Nel documento dell'UIF si ricorda che gli schemi si applicano a "banche, Poste italiane s.p.a., gli istituti di moneta elettronica e gli istituti di pagamento", che "sono esposti a rischi operativi, legali e di reputazione nel caso in cui vengano in contatto – soprattutto nella gestione di servizi di pagamento – con operatori di gioco o con giocatori che operano con modalità irregolari".

In questo senso, Banca d'Italia auspica che i soggetti tenuti all'obbligo di segnalazione (tra cui, ma ce ne occuperemo in un prossimo articolo, anche gli operatori di gioco: esercenti, gestori e concessionari) "nell’ambito della propria autonomia organizzativa e con le modalità ritenute più idonee, diffondere le indicazioni operative fra il personale e i collaboratori incaricati della valutazione delle operazioni sospette".

Anomalie sotto il profilo soggettivo

– operatore di gioco i cui soci o amministratori sono sottoposti a procedimenti penali o a misure di prevenzione, ovvero notoriamente contigui a soggetti con tali caratteristiche;

– operatore di gioco che effettua ripetute o improvvise modifiche nell'assetto proprietario, manageriale o di controllo;

– operatore di gioco controllato o amministrato da nominativi che appaiono come meri prestanome, specie se si tratta di società di recente costituzione;

– operatore di gioco privo del titolo concessorio rilasciato dall’Agenzia delle dogane e dei monopoli o al quale è stato revocato il titolo o al quale è stata inibita l’offerta di gioco tramite rete telematica;

– esercente privo di autorizzazione di pubblica sicurezza prevista dagli artt. 86 e 88 del R.D. 18 giugno 1931, n. 773 (T.U.L.P.S.);

– gestore o esercente che intrattiene frequenti rapporti finanziari, apparentemente senza giustificazione economica, con soggetti privi del titolo concessorio rilasciato dall’Agenzia delle dogane e dei monopoli o ai quali è stato revocato il titolo o è stata inibita l’offerta di gioco tramite rete telematica;

– operatore di gioco non più attivo checontinua a ricevere accrediti con causali riferite al gioco;

– operatore di gioco che si rifiuta o si mostra riluttante a fornire informazioni necessarie, soprattutto con riferimento all’individuazione del titolare effettivo;

– operatore di gioco o giocatore – soprattutto se identificato a distanza – che all’atto dell’identificazione fornisce una documentazione che appare falsa o contraffatta ovvero contenente informazioni incoerenti o riconducibili ad altri soggetti (individuati, ad esempio, sulla base dei dati anagrafici, dell’indirizzo di residenza, dell’indirizzo mail, ecc.);

– operatore di gioco o giocatore che modifica frequentemente le informazioni per la sua identificazione o che non consente una corretta verifica dei dati relativi alla sua identificazione;

Anomalie sotto il profilo oggettivo

– Rapporti utilizzati per l’attività degli operatori di gioco, intestati a soggetti che non risultano operanti nel settore;

-movimentazione del rapporto sovradimensionata rispetto al profilo economico dell’operatore di gioco, per l’elevata frequenza delle operazioni, i volumi e le modalità operative;

– ripetuti versamenti di somme, specie se in contanti o per importi frazionati, giustificati da asserite vincite al gioco;

– frequente deposito di banconote di taglio elevato, seguito da disposizione di bonifici/RID a favore di operatori di gioco;

– versamento di contante in misura superiore a quanto necessario per il pagamento di RID a favore dei concessionari di gioco;

– accrediti da parte di operatori di gioco in favore di giocatori ricorrenti, specie se per importi rilevanti;

– frequenti accrediti da parte di operatori di gioco su strumenti di pagamento per importi complessivi rilevanti, specie se seguiti da prelievi di contante – anche presso ATM – o da trasferimenti a favore di terzi;

– accrediti di bonifici con causale “vincita al gioco” o similare non provenienti da un operatore di gioco;

– concentrazione di vincite presso il medesimo operatore di gioco, specie se per importi rilevanti o in un arco temporale limitato;

– ripetute operazioni di vincita al gioco, specie se di importo rilevante, realizzate dal medesimo giocatore;

– richiesta di riscuotere in contanti vincite di importo rilevante;

– richiesta di trasferire vincite di importo rilevante in favore di soggetto diverso dal giocatore, specie se in Paesi o territori a rischio;

– trasferimento di vincite – tramite bonifico o altro strumento di pagamento – in favore di altro rapporto, specie se in Paesi o territori a rischio;

– trasferimento di vincite, specie se per importi frazionati, in favore di nominativi ricorrenti.

Si può usare la Carta docente per abbonarsi a VITA?

Certo che sì! Basta emettere un buono sulla piattaforma del ministero del valore dell’abbonamento che si intende acquistare (1 anno carta + digital a 80€ o 1 anno digital a 60€) e inviarci il codice del buono a abbonamenti@vita.it